陷入颓势的DeFi板块还有哪些协议值得关注和交互?

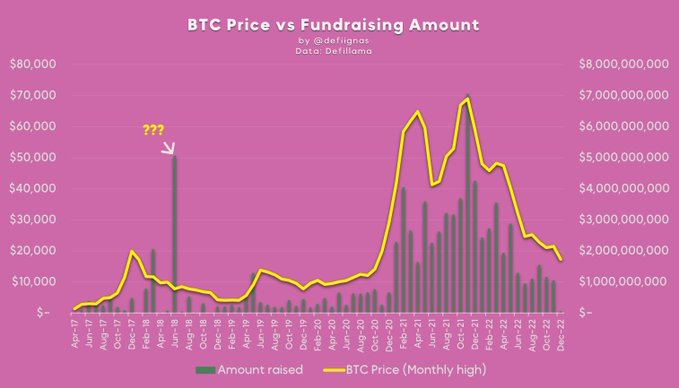

DeFi 世界有什么新事情正在发生?每个月我都会跟随资金来寻找答案。不幸的是,过去两个月是两年来加密货币筹款情况最差的时候,但这 5 个顶级 DeFi 项目却成功地实现了目标。

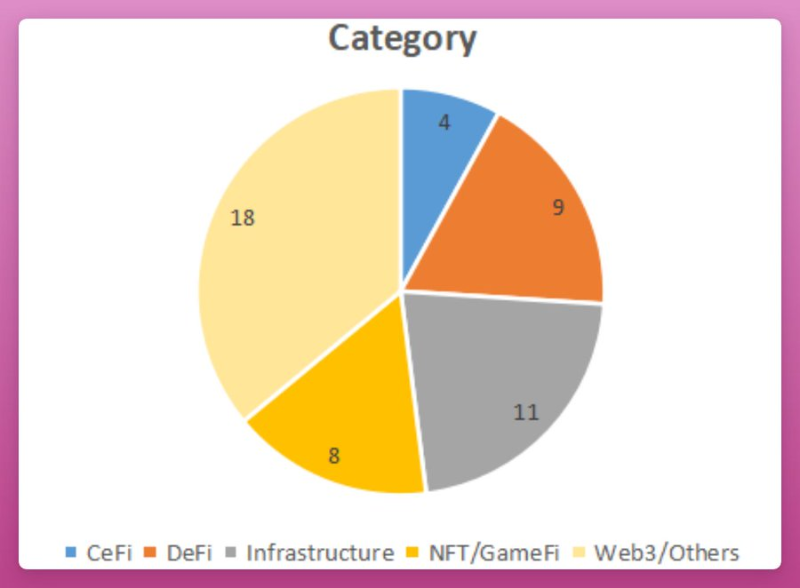

根据报告,10 月份发生了 50 次公募,与去年同期相比下降了 68%。Web3 和基础设施领域的交易轮次最多,而 DeFi 只占其中的 9 笔。

11 月是两年来加密货币筹款最艰难的时候,而 12 月的情况更糟糕。融资筹集的总金额只有 6.6 亿美元,与 11 月相比下降了 21.5%。由于资金紧张,项目很难筹集到现金。

这就是密切关注早期项目的原因。在熊市中融资的早期项目,会有潜力在在牛市中强势崛起。下面来看看我发现的几个不错的 DeFi 项目。

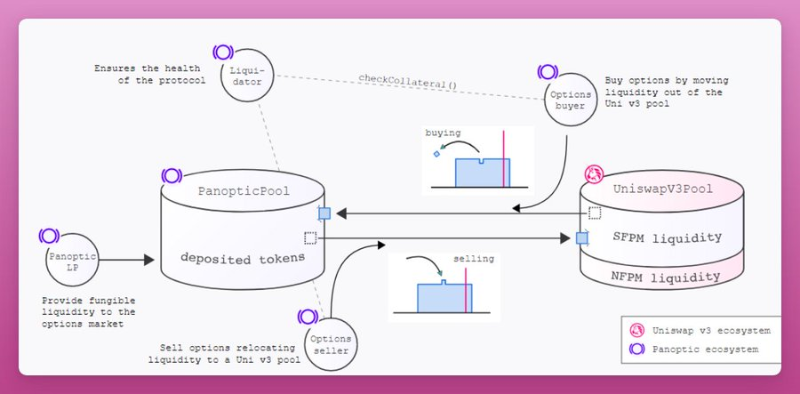

1、Panoptic

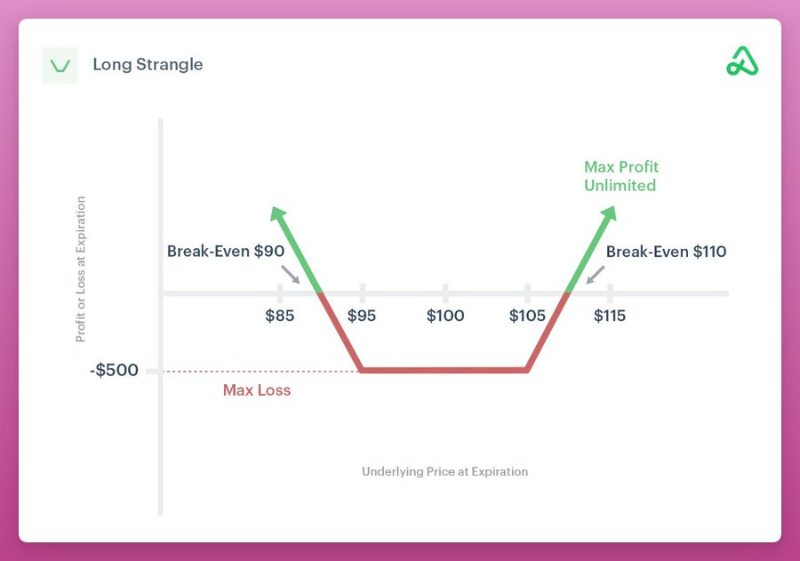

Panoptic 正在建立一个脱离预言机的永续期权。它将允许以无权限的方式在任何资产上部署一个期权市场,并且用户将能够把他们的资本借给期权交易员作为流动性提供者,以赚取收益。

期权可能是 DeFi 中最复杂的部分,Panoptic 也不例外。但有了 Panoptic,即使是散户用户也可以交易期权,或加入期权金库行使看跌、看涨或 Delta 中性头寸策略。团队从 Uniswap、Coinbase、Gumi 和 Avalanche 筹集了 450 万美元。

2、Perennial Labs

Perennial Labs 是一个现金结算的杠杆交易协议,所有交易均以 $USDC 结算。它承诺交易没有价格滑点,没有 MEV 和低交易费用。

团队从 Polygon、Polychain、Variant、Coinbase、Robot Ventures 筹集了 1200 万美元。

3、Pods

Pods 正在构建易于使用的结构化策略。

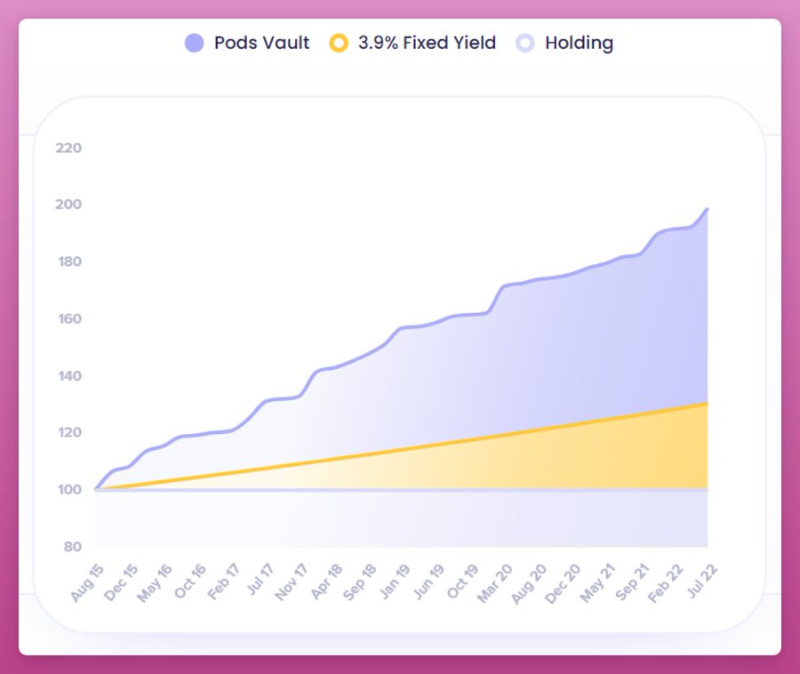

目前,它们独有的 stETHvv 策略允许通过波动性积累更多的 $ETH,而无需用你的本金来冒险。如果该策略自 2015 年以来就开始使用,它将会产生两倍的 ETH。

stETHvv 策略依赖于 Lido 的基础收益。通过使用看涨期权和看跌期权,无论价格方向如何,策略都受益于 ETH 的波动性。

Pods 从 IOSG、Republic、Framework、4RC 等地筹集了 560 万美元。

4、Concordex

Concordex 筹集了 170 万美元,在 Concordium 区块链上建立衍生品 DEX。

Concordium 本身在 2 年前以 15 亿美元的估值筹集资金,现在的交易价格为 4700 万美元。山寨 L1 的叙事可能已经过去,但由于对生态系统的投资,我会继续关注它。

5、Liqwid Labs

这是另外一个有争议的选择:Liqwid Labs —— $ADA 的流动性质押和借贷协议。

我一直关注它的 3 个原因:

• Cardano DeFi 运行缓慢,但流动性质押和借贷可以发挥作用;

• 强大的 $ADA 社区;

• Animoca 和 Altonomy 是 270 万美元融资背后的投资者。

请记住,这些项目还没有代币,所以如果你去测试它们,有一定的概率能够获得空投。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

传统金融机构如何布局RWA?

传统金融机构如何布局RWA?文章探讨传统金融机构通过资产代币化等策略推动现实世界资产(RWA)上链,分析选品逻辑、技术路线、监管套利及估值困境,预测2030年市场规模达16.1万亿美元,未来或由AI科技公司主导变革。

-

矿机挖币是什么意思?原理是什么?

矿机挖币是什么意思?原理是什么?文章介绍矿机挖币的原理、算力军备竞赛历程(从CPU到ASIC矿机),解析哈希运算逻辑、收益计算公式,阐述现代挖矿的生存法则(电价、矿池、硬件迭代)及政策、环保、市场波动等风险,揭示其算力与电力竞赛的本质。

-

矿机挖比特币在中国合法吗?最新规定

矿机挖比特币在中国合法吗?最新规定2025年5月中国实施比特币挖矿全面禁令,明确禁止挖矿、交易及衍生品服务,违规者面临矿机没收、罚款甚至刑事责任。文章分析高压监管现状、比特币持有灰色地带及政策背后防范金融风险等逻辑,并给出合规建议。

-

GENIUS法案对稳定币如何定义?关键条款解读

GENIUS法案对稳定币如何定义?关键条款解读文章解析GENIUS法案对稳定币的定义与核心条款,包括全额抵押要求、储备透明化、美联储监管及反洗钱规则,探讨其对加密市场集中度、创新与风险防控的影响及争议。

-

USDT币商从哪里弄的低价币?风险揭秘

USDT币商从哪里弄的低价币?风险揭秘文章解析USDT币商获取低价币的核心逻辑为利用市场摩擦与规则漏洞套利,介绍其三大来源(Tether造币买债、交易所返佣漏洞、灰色地带羊毛收割),分析监管、储备透明度、技术漏洞等风险,并给出老韭菜生存指南。

-

RWA代币的流动性怎么样?好买卖吗?

RWA代币的流动性怎么样?好买卖吗?文章分析RWA代币流动性现状,指出其处于成长期,头部资产流动性较好但非标资产价差大,探讨主流交易平台、交易数据及流动性黑洞问题,并提供投资者操作指南。

-

算法稳定币和抵押型稳定币有什么区别?

算法稳定币和抵押型稳定币有什么区别?文章对比算法稳定币与抵押型稳定币的核心区别(价格稳定机制与信任基础),分析两者运作机制、2025年监管与创新动态,探讨市场竞争格局及生存前景,揭示加密货币对传统金融体系的渗透战。

-

除了USDT,还有哪些主流稳定币?(USDC, DAI, BUSD等)

除了USDT,还有哪些主流稳定币?(USDC, DAI, BUSD等)本文以韭菜视角拆解加密市场稳定币生存现状,按抵押机制分为法币抵押型、加密抵押型和算法型,分析各类别现状、监管风险及市场趋势,并提供持有建议。

- 成交量排行

- 币种热搜榜

Ethena

Ethena worldlibertyfinancial-education

worldlibertyfinancial-education 泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 ChainLink

ChainLink 币安币

币安币 莱特币

莱特币 艾达币

艾达币 比特现金

比特现金 OKB

OKB BAKE

BAKE FIL

FIL CFX

CFX HT

HT EOS

EOS TRX

TRX GT

GT AR

AR LUNC

LUNC