季入7亿美金!看USDT闷声发大财就知道稳定币赛道为何挤破头

作为稳定币市场的的龙头老大,USDT 一直以来都饱受质疑,但却在一轮轮 FUD 危机中稳居第一。

而上个月,USDT 发行商 Tether 首席技术官 Paolo Ardoino 则透露,Tether 在 2023 年第一季度将实现 7 亿美元的利润,并使得其超额储备(储备资金超出发行的 USDT 数额的部分)达到 16.6 亿美元。

01

逆势扩张的 Tether

如此惊人的盈利能力,不仅在加密世界是数一数二,放在传统金融的上市公司里也属拔尖,我们以同期 A 股上市公司的盈利状况为例:

2023 年一季度已披露业绩的 A 股公司中,排名第一的是万华化学,净利润约 40.53 亿元,第二名广汇能源则以 30.07 亿元排名第二,而中国联通以 22.66 亿元排名第三。

按照 4 亿美元(约合 28 亿元),Tether 今年一季度的盈利已经超过中国联通,可以在 A 股盈利榜中排名第三,且距第二咫尺之遥。

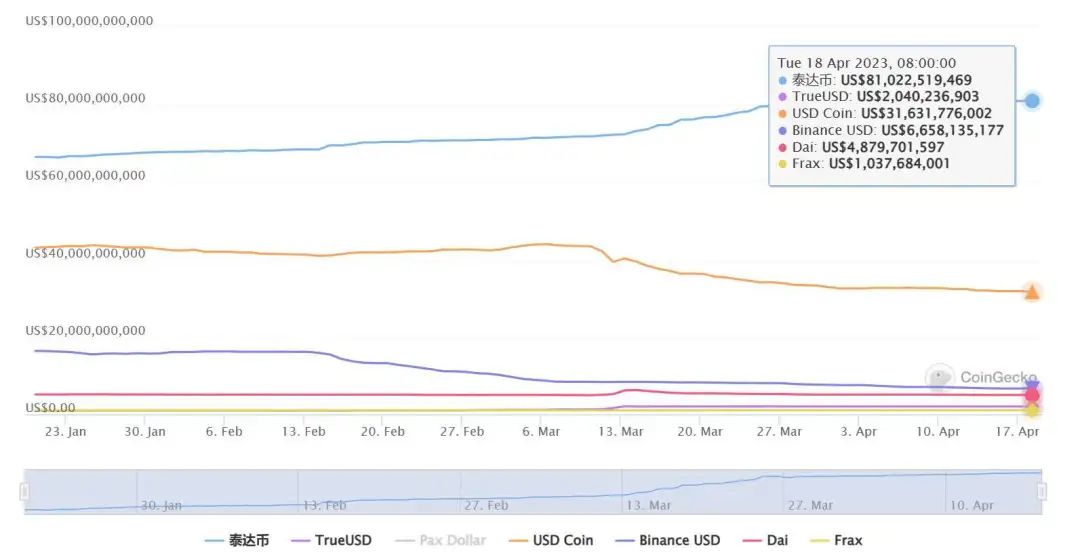

根据 CoinGecko 数据,自 3 月 10 日美国监管机构关闭硅谷银行以来,USDC 净流出量已超过 120 亿美元,总流通量降至 320 亿美元左右,下降幅度约 30%,而将 USDC 作为主要储备的 DAI、FRAX 也都因受牵连而市场份额下滑明显。

BUSD 则受制于监管压力不断销毁,流通量持续下降,过去 30 天减少近 20 亿美元,是所有稳定币中销毁最多的;而旨在接棒 BUSD 的 TUSD 体量则只有 20 亿美元,仍属于小玩家。

各稳定币的流通量变化趋势,来源:CoinGecko

与此同时,USDT 市值增加约 110 亿美元,达 810 亿美元,市值占比重新过半,达到全网稳定币总市值的 61%,可以说 USDT 的市场份额优势在今年一季度后的市场风波后反而在持续扩大,稳定币第一的宝座愈发稳固。

02

USDT 如何日进斗金?

那作为 USDT 发行商,Tether 究竟可以通过什么形式赚钱,达到如此高的利润?

首先我们需要明确一下,那就是 Tether 发行 USDT 除了固定的开发、技术保障等支出外,边际成本近乎为零——发 100 亿美元和 800 亿美元的成本相差不多,这也就是说其自身运营支出项的变化相对可以忽略不计。

至于 Tether 的 USDT 发行手续费、服务费收入等基础收入则有两部分:

-服务费:不是所有用户都可以直接找 Tether 进行 USDT 和美元的来回兑换操作,如果机构或者个人用户需要在 Tether 官网出入金,需要注册,而每个账号的验证需要收取 150 美金的固定费用;

-手续费:验证成功后就可以存入法币,在官网每次最低存款为 10 万美元,并且用户在拿手里的 USDT 去找 Tether 进行换回美元操作时,每次都需要收取 0.1 %的手续费;

但由于本身大家直接找 Tether 换回美元的需求并不高,所以这部分基础收入也几乎可以忽略不记。那 Tether 的大头收入究竟是怎么赚取的?

- 零成本下的可观利息收入

而具体到盈利项,Tether 的「正规」盈利方式中,主要收入板块和传统银行的业务类似,通过存贷款业务的利率差来赚取稳定收益:

Tether 发行 USDT,并向市场分发让 USDT 进入流通的这个过程,本质上就是加密用户拿美元去「购买」USDT 的过程——Tether 发行 100 亿美元的 USDT,就意味着加密用户向 Tether 存入了 100 亿美元,来获得这 100 亿美元的 USDT。

而 Tether 在拿到这 100 亿美元后,是不需要向对应的用户支付利息的,也就是说 Tether 可以通过发行 USDT,以零成本的形式从加密用户手中获得实打实的美元资金。

所以 Tether 发行的 USDT 越多,则意味着手中的流动资金越多。所以现在 800 亿 USDT 的规模,意味着 Tether 手里有 800 亿美元零成本获得的流动资金。就像任何一家银行一样,如果「存款利率」利率为零,那贷款业务的收入就是纯收入,无疑极为可观。

当然现在经过多年的 FUD 以及质疑,USDT 储备金的透明度已经很高,不太可能完全像银行一样通过不完全储备来进行贷款或投资业务盈利:

根据 Tether 披露,2022 年其将商业票据风险降至零,现在有超过 81% 的现金和现金等价物支持,包括超过 390 亿美元的美国国债直接敞口、货币市场基金、逆回购协议以及现金和银行存款组成。

得益于 800 亿美元的庞大基数,即便 Tether 将储备全部分配为现金活期存款或投资于国债,目前 4% 左右的利率也意味着每年躺赚 32 亿美元左右(差不多一季度 7 亿美元左右,要知道年初 USDT 的规模不到 700 亿美元),这是真正的零风险稳赚收益。

- 间歇式 FUD 的「意外之财」

此外,Tether 还有一项「非正规」盈利方式,主要得感谢作为 Tether 和 USDT 「老朋友」的彭博社等媒体:

彭博社多年来一直锲而不舍地帮助 USDT 提高储备金透明度——隔三岔五发文质疑 Tether,甚至通过引入监管压力引发 FUD 浪潮。

在这种间歇性的 FUD 之中,几乎每一次都会导致 USDT 的脱锚,Tether 也会在脱锚比较严重的时候宣布直接销毁,譬如 2018 年 10 月的 FUD 中,USDT 在 0.98美元附近徘徊,始终难以恢复锚定。

Tether 就在 10 天内减少了 5 亿枚的 USDT 流通量,而具体操作无疑就是拿储备金在市场上买回 USDT,这样盈利空间就来了:

Tether 最初发行 USDT 的时候,5 亿枚 USDT 换回了 5 亿美元,但现在却可以仅凭 4.95 亿美元就回购 5 亿枚 USDT(按平均回购成本 0.99 美元),一来一回净赚 500 万美元。

此外,加密市场自身的黑天鹅事件也能起到类似的效果,像去年 5 月份的 Terra/Luna 危机中,稳定币 FUD恐慌一度蔓延到 Tether:

最初 USDT 从 0.999 美元左右跌至 0.997 美元,随后甚至急剧下跌至 0.95 美元,而 Tether 在此期间进行回购,既能提振市场信心,帮助 USDT 恢复挂钩,同时也能够吃到差价,一举两得。

所以说,Tether 这个做稳定币生意的中间商,还可以通过不稳定的稳定币来赚钱。

而对普通加密用户来说,每一次 FUD 时折价抛出的 USDT 筹码,都可能为 Tether 定期贡献了一笔笔意外之财。

03

小结

可以说,Tether 目前几乎是除交易平台之外最赚钱的加密公司(CEX恐怕也只有Binance可以稳压一头),而对于普遍还属于「亏损」经营、卖Token补贴的 Web3 项目和加密公司们来说,更是可望而不可即的存在,这也是为什么稳定币的生意这么招人喜欢的主要原因之一。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

年内又一重磅融资落地,Ripple 何以撑起 400 亿美元估值?

年内又一重磅融资落地,Ripple 何以撑起 400 亿美元估值?作者:zhou, ChainCatcher11 月 5 日,数字资产和基础设施公司 Ripple 宣布完成 5 亿美元战略融资,投后估值达到 400 亿美元——这是该项目自 2019 年 C 轮融资(

-

波场TRON生态:稳定币收益与公链代币增值的双重标杆,开启链上收益倍增新时代

稳定币生态筑底叠加DeFi基建赋能,波场TRON助力加密资产稳健增值穿越波动周期自10月以来,加密市场接连经历两轮深度回调,比特币在冲高后回落,整体进入宽幅震荡阶段。叠加美联储加息周期暂停、机构资金流

-

高吞吐量时代价格发现机制的回归

高吞吐量时代价格发现机制的回归文章作者:Prince 文章编译:Block unicorn加密货币领域最大的问题之一鲜少被讨论。为了实现无需许可的市场,我们用公式取代了自然的价格发现机制。这使得交易变得持续且可及,但也移除了维持价

-

DeFi 潜在 80 亿美金的雷,现在只爆了 1 个亿

DeFi 潜在 80 亿美金的雷,现在只爆了 1 个亿基金经理,这个在股票市场曾经被信任又被祛魅的角色,在 A 股火红的时期承载着无数散户的财富梦想。 那时候,大家都在追捧名校毕业、履历光鲜的基金经理,认为基金是比直接炒股风险更小、更专业的存在。 然而,

-

预测市场创业现状:当前是 VC 拿着钱求产品阶段

预测市场创业现状:当前是 VC 拿着钱求产品阶段原文作者:Tykoo,Paramita Capital 投资指导关于预测市场的创业,对于一个新的资产类别,现在是 vc 拿着钱求产品的阶段。 1. paradigm 想要投专门给预测市场做的 moon

-

DeFi潜在80亿美金的雷,现在只爆了1个亿

DeFi潜在80亿美金的雷,现在只爆了1个亿基金经理,这个在股票市场曾经被信任又被祛魅的角色,在 A 股火红的时期承载着无数散户的财富梦想。那时候,大家都在追捧名校毕业、履历光鲜的基金经理,认为基金是比直接炒股风险更小、更专业的存在。然而,当市

-

Claude 拿下冠军,6 大 AI 网格策略对决真相 | OKX & AiCoin 实盘测评

Claude 拿下冠军,6 大 AI 网格策略对决真相 | OKX & AiCoin 实盘测评NOF1 推出的「AI 炒币实盘竞技场」第一赛季,终于在 2025 年 11 月 4 日早上 6 点收官,吊足了币圈、科技圈和金融圈的胃口。 但这场“AI 智商公开测试”的结局却有点出乎意料,六个模型

-

火币成长学院|加密市场宏观研报:美国政府停摆导致流动性收缩,加密市场迎结构化转折

伴随着美国政府停摆结束以及宏观流动性恢复,结构性牛市或将启动,并将随创新与资本协同持续加速。摘要2025年11月,加密市场处于结构性转折:财政退潮与利率见顶后,流动性回流私人部门,风险资产分化加剧,美

- 成交量排行

- 币种热搜榜

Momentum

Momentum OFFICIAL TRUMP

OFFICIAL TRUMP Aster

Aster 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 瑞波币

瑞波币 币安币

币安币 First Digital USD

First Digital USD 狗狗币

狗狗币 大零币

大零币 达世币

达世币 Sui

Sui ZEN

ZEN ICP

ICP OKB

OKB FIL

FIL AR

AR LPT

LPT MINA

MINA BSV

BSV EOS

EOS DYDX

DYDX