油尽灯枯?Sushiswap的惨淡局面还能扭转吗?

本文来自Twitter

原文作者:0xHamZ

翻译:Moni

Facebook股价暴跌让这家科技巨头市值骤降,显然,在华尔街资金空头的攻击下,“技术多头”输了。

那么,同样的情况会发生加密行业里吗?如果一个加密项目遭遇“资金空头”会发生什么呢?

Sushiswap,这个曾经风光无限的DEX项目,如今似乎已陷入困境。如下图所示,Sushiswap的交易额缩水非常严重,究竟是什么情况导致出现这一问题呢?让我们深入挖掘一下。

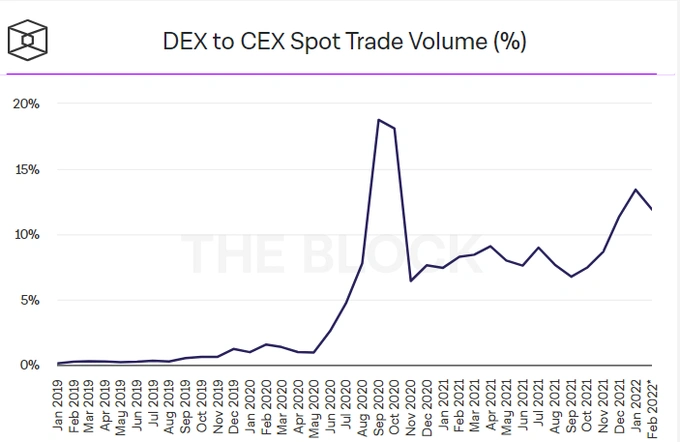

首先,让我们先退后一步了解下加密交易行业的现状。现阶段,在现货交易方面,DEX 的交易量大概占到 CEX 交易量的10-15%。如果基于技术接受模型(TAM)分析,DEX 的确保持了较快的增长速度,但我们无法从中了解 AMM(自动化做市商)技术在 DEX 增长过程中发挥的作用。从现在的情况来看,DEX 现货交易市场份额想要获得进一步增长,难度很大。

首先,让我们先退后一步了解下加密交易行业的现状。现阶段,在现货交易方面,DEX 的交易量大概占到 CEX 交易量的10-15%。如果基于技术接受模型(TAM)分析,DEX 的确保持了较快的增长速度,但我们无法从中了解 AMM(自动化做市商)技术在 DEX 增长过程中发挥的作用。从现在的情况来看,DEX 现货交易市场份额想要获得进一步增长,难度很大。

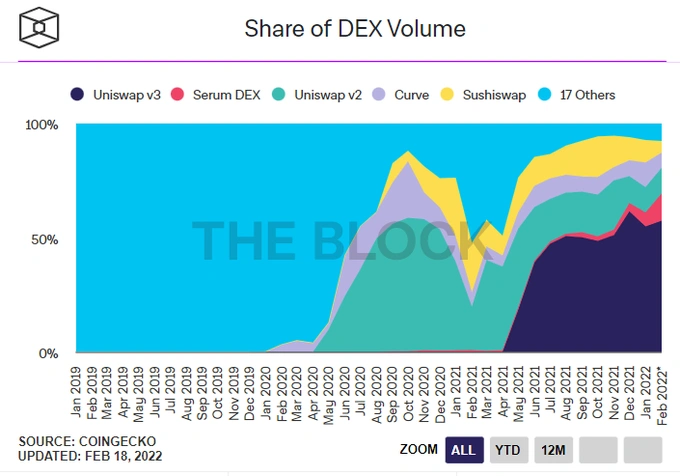

在 DEX 市场里,我们很容易迷失,比如人们关注的焦点往往在“谁拥有最大的市场份额”、“哪条链的表现最好”、“哪些链的交易最便捷”。但不可否认的是,在当前 DEX 领域里,Uniswap依然占据主导地位。

Uniswap 之所以能在 DEX 独占鳌头,主要是因为具备以下几个优势:

Uniswap 之所以能在 DEX 独占鳌头,主要是因为具备以下几个优势:

1、交易费用最低;

2、品牌知名度最高;

3、Uniswap V3 提供了较好的流动性集中度。

Curve(CUV)在 DEX 市场也有一席之地,通过允许用户以专为稳定币设计的低延误、低费用算法在DAI与USDC之间进行交易。与Uniswap或Balancer一样,Curve让加密货币用户可以潜在更好的价格买卖资产,从而获取收益。

如今,AMM 市场竞争非常激烈,随着时间的推移,一些 AMM 会持续削减费用来吸引用户,如果 AMM 将费用从 5 个基点降低到 3 个基点,相信没有谁会反对吧。让我们来看看 Curve 做了什么,他们从 Sushiswap 上删除了 CRV/ETH和 CVX/ETH 等关键流动性池并迁移到 Curve 协议上。

Sushiswap 或已无利可图。

Sushiswap 也是一个 DEX,本质上也是 Uniswap 的“分叉DEX”。Sushiswap 的创新之处在于使用其原生代币来激励/奖励流动性提供者(LP),流动性提供者可以产生交易费用,而且会随着时间的推移将让社区逐渐拥有该协议。

这个想法本身真的不错,但问题是,现在已经没有人愿意使用 Sushiswap 了。

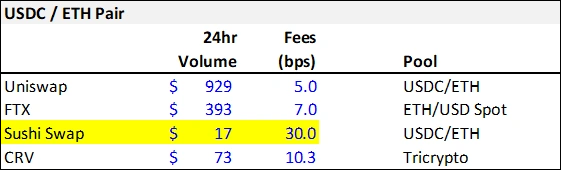

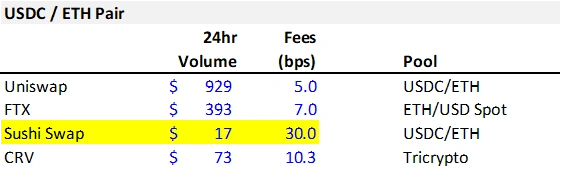

让我们来看看 ETH/USDC 交易对——这是 Sushiswap 上交易量最大的交易对。现在,Sushiswap 卡在了 CEX、Uniswap 和 Curve 之间,原因就是它没有产品/市场契合度。Sushiswap 其实是一种基于通胀代币的“昂贵版 Uniswap”,但现在却变成了“夹心饼干”(如下图所示)。

就目前而言,Trident、Bentobox、以及 Onsen 这些灵感来自于 Sushiswap 的DEX 更加吸引多头关注,也因此获得了不少资金。事实上,所谓的“技术”,往往需要在竞争力和价值之间进行权衡,要么通过降低费率吸引用户来获得更多竞争力,要么给用户带来更多价值,绝大多数 AMM 也都在遵循这一规律(如果您有例外,请告诉我们)。

坦率地说,没有坏资产,只有坏价格。

你要关注的不是自己买入了什么,而是要关注自己能卖出什么。如果我们看看 Token Terminal 给出的估值数据(如下图所示),就会发现 Sushiswap 一直是“最便宜”的DAO。

我曾对 Sushiswap 的估值是其净销售额的 17.5 倍,但这一指标数字显然是被夸大了,主要有以下几个原因:

我曾对 Sushiswap 的估值是其净销售额的 17.5 倍,但这一指标数字显然是被夸大了,主要有以下几个原因:

1、7天年化费用由于市场波动导致大幅上涨;

2、当前锁仓量不会大幅下跌;

3、Sushiswap 已经无法在 ETH/USDC 流动性池上赚更多了,而它收取的费用却是 Uniswap 的 6 倍。

那么,Sushiswap 的结局会是什么样呢?在此列出几种假设:

1、应该没有人会愿意使用 Sushiswap 了;

2、Sushiswap 无法获得资金支持,也没有战略性用例;

3、与竞争对手相比,尽管 Sushiswap 存在大量超额收益,但相对于其他锁仓量不断增长的竞争对手,Sushiswap 的估值已经没有成长空间;

4、现阶段,已经没有可持续的叙事来扭转 Sushiswap 的局面了。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

黄金、科技股都有人抄底,只有比特币“一蹶不振”

与资金抄底科技股,以及黄金急跌后反弹相比,比特币是周五市场的一个明显例外:逆势下跌5%,创6个月新低,且已连续三周下跌。这一反差揭示了比特币市场的异常处境:在与纳斯达克100指数保持0.8高度相关性的

-

Stream Finance 崩盘事件分析:一场 3000 万美元危机的 96 小时处置

Stream Finance 崩盘事件分析:一场 3000 万美元危机的 96 小时处置Stream Finance的崩盘并非孤立事件。从10月29日首次出现异常信号,到11月3日危机最终平息,这场持续96小时的风险处置暴露了当前DeFi生态的结构性脆弱。更值得关注的是,这次事件中不同参

-

原生稳定币 USDsui 在 Sui 上线

原生稳定币 USDsui 在 Sui 上线在区块链领域,稳定币已成为连接数字资产和实体经济的桥梁。近期Sui基金会正式宣布推出USDsui,这是Sui生态系统的原生稳定币,由Stripe旗下子公司Bridge发行。这一消息犹如一枚重磅炸弹,迅

-

当 AI 遇上区块链, 从算力焦虑到去中心化智能

当 AI 遇上区块链, 从算力焦虑到去中心化智能过去两年,AI的崛起掀起了一场罕见的算力争夺战。英伟达市值狂飙,全球数据中心扩张不止,人工智能对计算资源的渴求已经成为全球性话题。但在这场高速狂奔中,一个问题逐渐浮出水面:AI正变得越来越集中——训练

-

火币成长学院 | 隐私币赛道深度研报:从匿名需求到零知识证明时代的价值重估

火币成长学院 | 隐私币赛道深度研报:从匿名需求到零知识证明时代的价值重估一、隐私币赛道概览 在 2024–2025这一轮加密市场结构性轮动中,最戏剧性的主线之一,就是“隐私币复活”。在长期被监管压力、交易所下架和叙事冷却压制之后,隐私赛道突然在 2025 年下半年重回聚光

-

停摆结束,洪峰来袭:43 天“信息真空”后,积压数据如何冲击市场?

停摆结束,洪峰来袭:43 天“信息真空”后,积压数据如何冲击市场?撰文:Frank,MSX 研究院43 天,美国历史上持续时间最长的一次政府停摆。 美东时间 11 月 12 日晚间,继美国国会众议院表决通过联邦政府临时拨款法案后,特朗普也签署通过,宣告这场政治剧终告

-

以太坊财库公司会不会爆雷?

以太坊财库公司会不会爆雷?- 现在就有大量的以太坊财库公司mNAV低于1了,这些公司在这轮熊市有没有可能出现暴雷,从而形成踩踏式抛售? 如果说有没有可能出现暴雷?我认为确实有可能出现暴雷,但实际上会不会那就不知道了。 我更在意

-

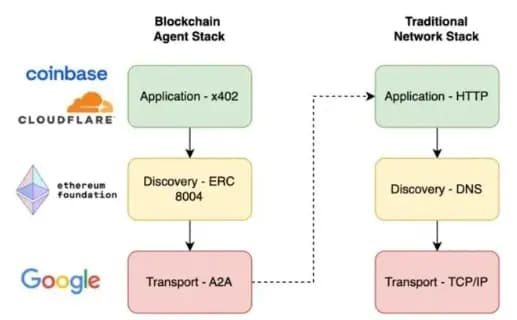

拆解 deAI 协议栈 - x402 / ERC 8004 / A2A

拆解 deAI 协议栈 - x402 / ERC 8004 / A2A文章作者:Jay Yu 文章编译:Block unicorn前言 如今,我们正看到去中心化人工智能(deAI)的“网络协议栈”在逐步构建起来。正如互联网运行在一系列可互操作的标准之上——传输层采用 T

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 狗狗币

狗狗币 大零币

大零币 莱特币

莱特币 Uniswap

Uniswap wETH

wETH ChainLink

ChainLink FIL

FIL CFX

CFX ZEN

ZEN OKB

OKB ICP

ICP CAKE

CAKE AR

AR ETC

ETC SHIB

SHIB DOT

DOT DYDX

DYDX