比特币挖矿生死线:利润骤降 35% 后,矿工们如何生存?

原文标题:The Miners's Mirage

原文作者:Prathik Desai,Token Dispatch

原文编译:Chopper,Foresight News

比特币矿工的财务逻辑十分简单:他们依靠固定的协议收入生存,却要面对浮动的现实世界支出。当市场震荡时,他们是最先感受到资产负债表压力的群体。矿工的收入来自出售开采的比特币,而运营成本主要是运行挖矿所需重型计算机的电费。

本周,我追踪了比特币矿工的一些关键数据:网络支付给矿工的报酬、赚取这些收入的成本、扣除现金支出后的剩余利润,以及经会计核算后的最终净利润。

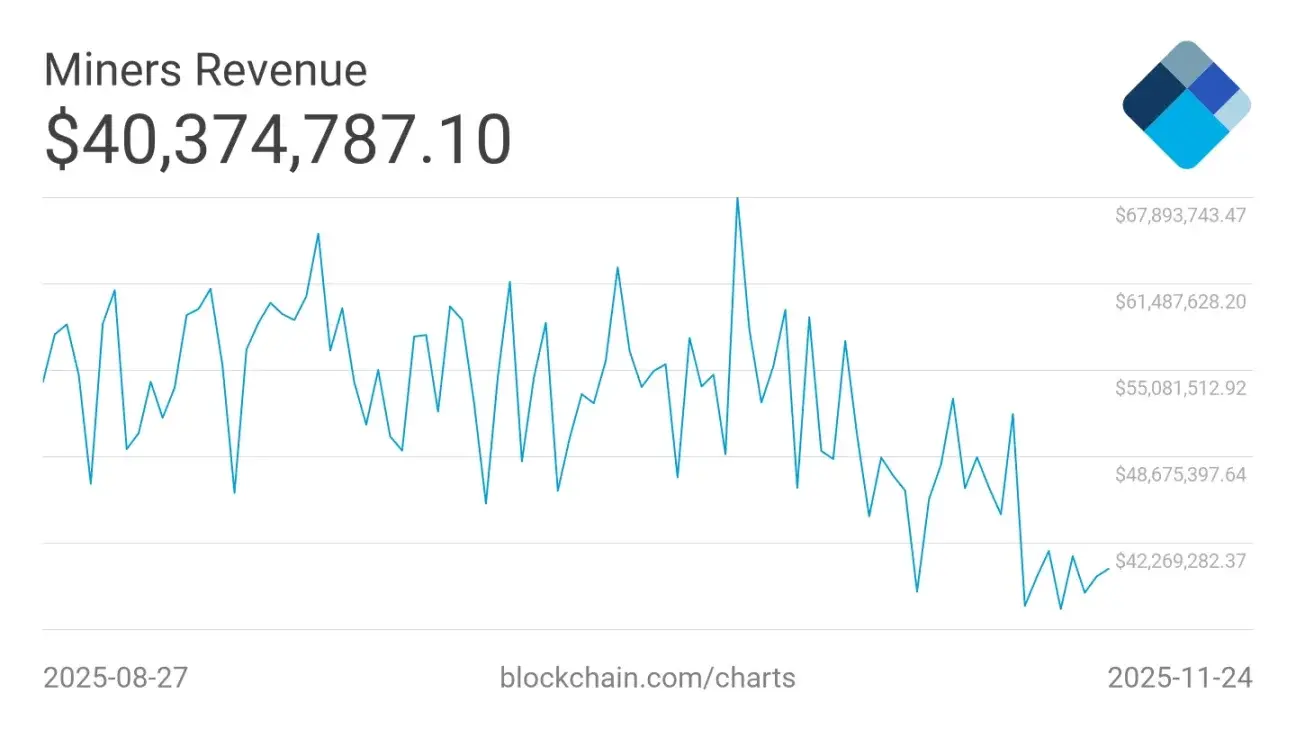

在当前比特币价格低于 9 万美元的水平下,矿工陷入困境。过去两个月,矿工 7 日平均收入从 6000 万美元下降 35% 至 4000 万美元。

让我详细拆解其中的关键逻辑。

比特币的收入机制是固定且编码在协议中的。每个区块的挖矿奖励为 3.125 枚比特币,平均出块时间为 10 分钟,每天约产生 144 个区块,相当于每天全网挖矿产出约 450 枚比特币。按 30 天计算,全球比特币矿工累计挖矿 13500 枚,以当前约 8.8 万美元的比特币价格计算,总价值约 12 亿美元。但如果将这笔收入分摊到创纪录的 1078 EH/s(艾哈希)算力中,最终每 TH/s(太哈希)算力每天的收入仅为 3.6 美分,这就是支撑这个价值 1.7 万亿美元网络安全运行的全部经济基础。(注:1 EH/s=10(18)H/S;1 TH/S = 10¹² H/S)

成本方面,电费是最关键的变量,其高低取决于挖矿地点和矿机效率。

如果使用 S21 级别的现代矿机(每太哈希功耗 17 焦耳),且能获得廉价电力,矿工仍能实现现金盈利。但如果矿机以老旧设备为主,或需支付高额电费,那么每一次哈希计算都会增加成本。在当前的哈希价格(受网络难度、比特币价格、区块补贴和交易费影响)下,一台 S19 矿机若使用每度 0.06 美元的电力,仅能勉强保本。一旦网络难度上升、比特币价格小幅下跌,或电费飙升,其经济效益将进一步恶化。

让我用一些具体数据分析一下。

2024 年 12 月,CoinShares 估计,上市矿企 2024 年第三季度开采 1 枚比特币的现金成本约为 55950 美元。如今,剑桥大学的估算这一成本已升至约 58500 美元。不同矿工的实际挖矿成本存在差异:全球最大的上市比特币矿企 Marathon Digital(股票代码 MARA)2025 年第三季度开采每枚比特币的平均能源成本为 39235 美元;第二大上市矿企 Riot Platforms(股票代码 RIOT)的成本为 46324 美元。尽管比特币价格较峰值下跌 30%,至 8.6 万美元,但这些矿企仍在盈利。而这并非全部真相。

矿工还需考虑非现金支出,包括折旧、减值和股票期权补偿,这些因素共同使得挖矿成为资本密集型行业。一旦计入这些成本,开采 1 枚比特币的总成本很容易超过 10 万美元。

顶级矿企 Marathon 和 Riot 的挖矿成本

MARA 既使用自有矿机,也通过第三方托管设备挖矿。MARA 需要支付电费、折旧费和托管费用。粗略计算显示,其每枚比特币的总挖矿成本超过 11 万美元。即便 CoinShares 在 2024 年 12 月估算的总挖矿成本也约为 10.6 万美元。

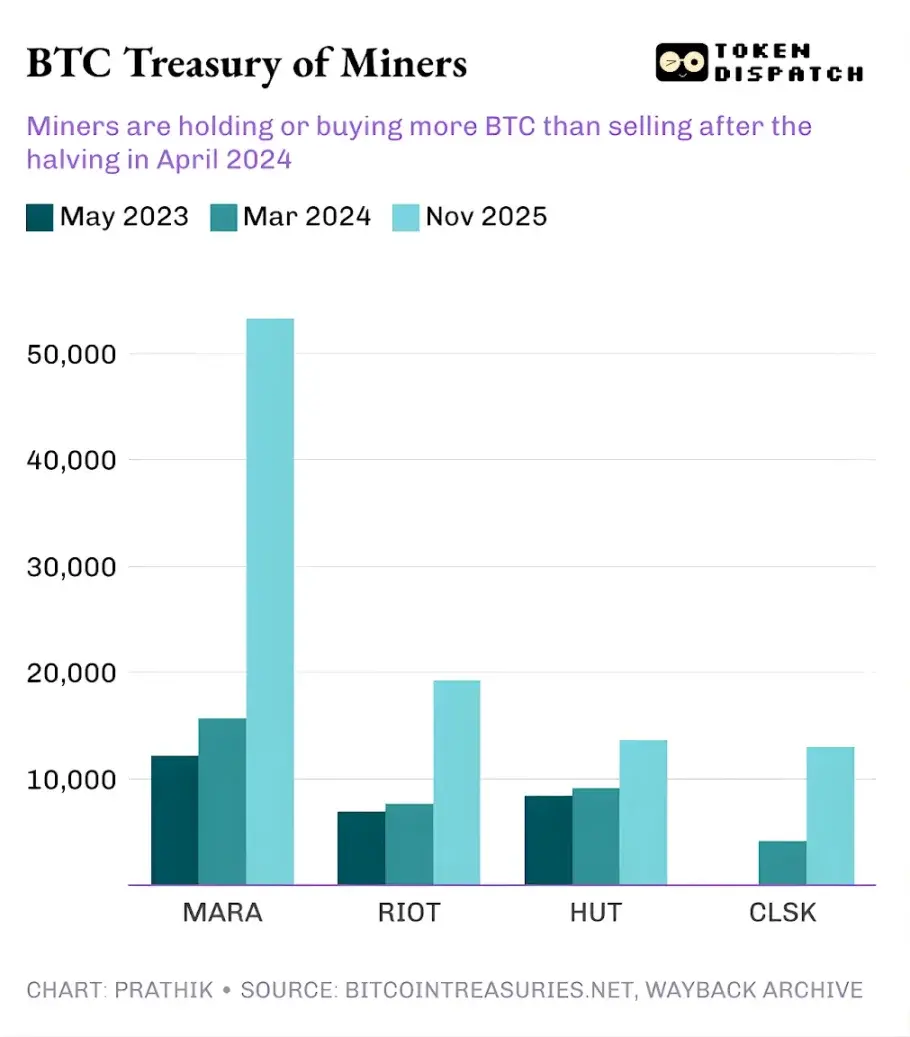

表面上看,比特币挖矿行业看似稳健。现金利润率丰厚,有望实现会计盈利,且运营规模足够大,能够随意筹集资金。但如果深入分析,你就会理解为什么越来越多的矿工选择持有开采的比特币,甚至从市场上增持比特币,而非立即出售。

头部矿企的比特币储备

像 MARA 这样实力较强的矿企之所以能覆盖成本,是因为它们拥有辅助业务且能接入资本市场。然而,许多其他矿企只要网络难度再上升一次,就可能陷入亏损。

综合来看,矿工行业存在两种并存的盈亏平衡场景:

第一种是大型工业级矿企,他们拥有高效矿机、廉价电力和轻资本资产负债表。对他们而言,比特币价格从 8.6 万美元跌至 5 万美元时,每日现金流才会转为负值。目前,它们每开采 1 枚比特币的现金利润超过 4 万美元,但在当前价格水平下,能否实现会计盈利则因矿企而异。

第二种是其余的矿工群体,一旦计入折旧、减值和股票期权支出,他们将难以维持盈亏平衡。

即便保守估算每枚比特币的综合成本在 9 万 - 11 万美元之间,也意味着许多矿工已跌破经济盈亏平衡点。他们之所以能继续挖矿,是因为现金成本尚未被跌破,但会计成本已超标。这可能会促使更多矿工选择持有比特币,而非现在出售。

只要现金流保持为正,矿工就会继续挖矿。在 8.8 万美元的价格水平下,整个系统看似稳定,但这一前提是矿工不出售比特币。一旦比特币价格进一步下跌,或矿工被迫清算持仓,他们就会逼近盈亏平衡线。

因此,尽管价格暴跌将继续影响散户和交易群体,但目前尚不太可能伤害到矿工。不过,如果矿工的融资渠道变得更加受限,情况可能会恶化,届时,增长飞轮将断裂,矿工将不得不加大对辅助业务的投入以维持运营。

推荐阅读:

重写 18 年剧本,美政府停摆结束=比特币价格将狂飙?

10 亿美元稳定币蒸发,DeFi 连环爆背后真相?

MMT 轧空事件复盘:一场精心设计的圈钱游戏

点击了解ChainCatcher在招岗位

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

比特币挖矿生死线:利润骤降 35% 后,矿工们如何生存?

比特币挖矿生死线:利润骤降 35% 后,矿工们如何生存?原文标题:The Miners's Mirage 原文作者:Prathik Desai,Token Dispatch 原文编译:Chopper,Foresight News比特币矿工的财务逻辑十分简单

-

从链上符号到现实文化,Web3 的下一场竞争

从链上符号到现实文化,Web3 的下一场竞争经历多轮迭代后,Web3 世界在基础设施、性能、可验证性等维度上都取得了长足进展,但令人意外的是,用户规模却没有同步增长。资本热度消退、监管趋严、用户注意力分散,使行业不得不重新审视一个被忽略已久的问

-

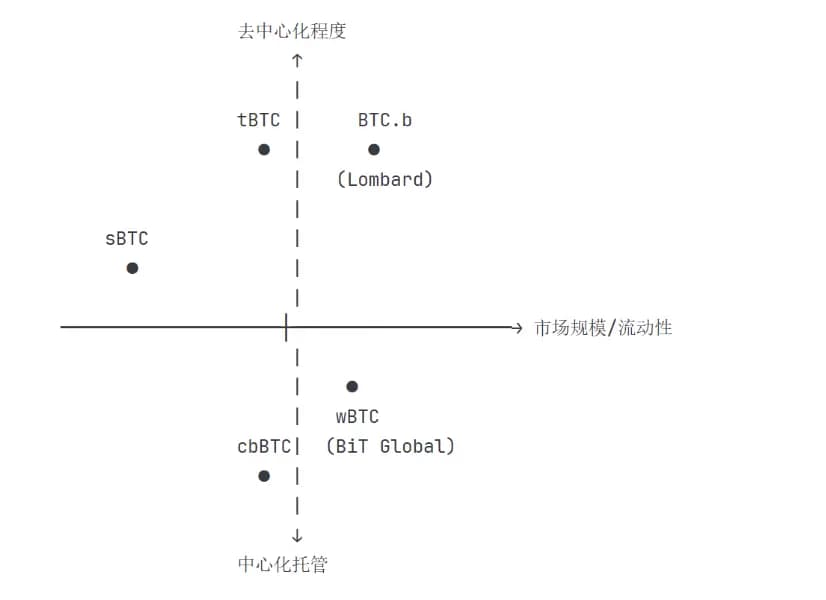

BTC.b vs wBTC: 技术架构与市场格局深度对比

BTC.b vs wBTC: 技术架构与市场格局深度对比在比特币DeFi化的进程中,包装比特币(Wrapped Bitcoin)已成为连接原生比特币与智能合约生态的关键桥梁。wBTC作为这一领域的开创者和市场领导者,长期占据着超过80亿美元的市场份额。然而

-

Pippin:Solana 上的自主代理实验

Pippin:Solana 上的自主代理实验当一只独角兽意外坠落到链上 Pippin 的出现并非源自缜密规划,也不是某个团队精心筹备的发布。它的起点只是一次再普通不过的深夜测试。2024 年冬天,Yohei Nakajima 在尝试 o1-mi

-

当前稳定币的最后一公里在哪里?

当前稳定币的最后一公里在哪里?随着技术不断演进,稳定币被赋予了一个宏大的使命:成为高效、低成本的支付工具。 数据显示,稳定币钱包数量在持续增长,交易笔数也在不断上升,但真正把稳定币当作“日常支付工具”来使用的人,并没有呈现出同样比

-

Tiger Research:代币回购,卷土重来

Tiger Research:代币回购,卷土重来在2022年因美国证券交易委员会压力而陷入停滞的回购,如今再度成为焦点。本报告由Tiger Research撰写,分析了这种一度被认为不可行的机制是如何重新进入市场的。 要点总结Hyperliquid

-

谁当美联储主席最利好加密市场?候选人榜单与关键时间点解析

美联储主席更替牵动全球市场:哈塞特领跑或将引爆加密圣诞行情,鹰派沃什上任恐成最大利空作者:Yuuki,深潮 TechFlow当前美联储主席鲍威尔的任期将于2026年5月到期,昨日美国财长贝森特透露特朗

-

你可能误解了$JESSE,这是给 Base 链带收入的一种尝试

内容代币可能是推动 Rollup 链收入的有效策略,但其将创作者赞助与投机交易结合的模式虽增加了交易量,却可能未能真正平衡创作者与支持者的长期利益,最终让区块链和交易平台成为最大受益者。作者:Audi

- 成交量排行

- 币种热搜榜

UXLINK

UXLINK 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin First Digital USD

First Digital USD Solana

Solana 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 Sui

Sui 莱特币

莱特币 Avalanche

Avalanche ChainLink

ChainLink FIL

FIL OKB

OKB ZEN

ZEN BSV

BSV CFX

CFX AR

AR NEAR

NEAR CAKE

CAKE ETC

ETC