一文探就Sui链上最大的“AAVE”借贷平台 — — Scallop

近日,新一代公链Sui Network发推表示,Sui网络单日交易数量达到6580万笔,创造了新的历史记录。作为最新出炉的以太坊挑战者,Sui凭借其名为Move的编程语言形式迅速走红,成为了新一代杀手级应用程序,其链上许多的优质项目也是备受关注。

由于基于Move语言的优势,Sui Network的技术发展得到了很多开发者和创业者的关注。目前已经有数十个DeFi项目在Sui测试网运行,其中备受期待的当属首个获得Sui基金会的官方资助的DeFi项目 — — Scallop。

什么是Scallop?

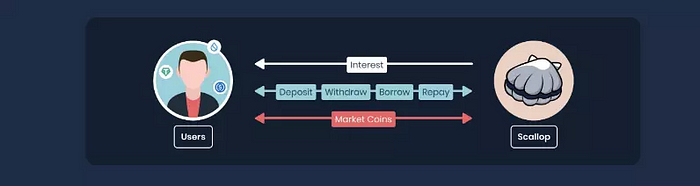

对于经常关注Sui的投资者来说,Scallop这个项目并不陌生,其最早出现在大众视野是在2022年11月,Scallop成为第一个获得Sui基金会的官方资助的DeFi项目。Scallop是一个高级借贷协议,可在不损失本金的情况下最大化潜在收益率。用户可以在 Scallop 的资产池上存取代币,Scallop将使用借贷,质押,稳定池流动性挖矿等功能为用户赚取收益。

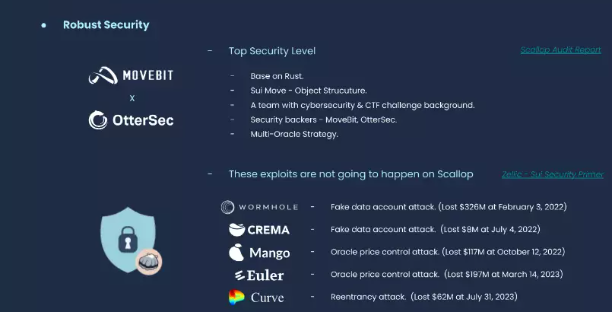

随着行业的不断发展,项目的安全问题也成为投资者的首要考虑因素。据安全审计公司CertiK表示,仅今年7月份,加密货币交易商就在加密货币漏洞和黑客攻击中损失了价值3.03亿美元的数字资产,是今年最严重的一个月。区块链智能公司TRM Labs政府事务主管Ari Redbord表示,DeFi协议是加密生态系统中最脆弱的部分,攻击仍在以“前所未有”的速度和规模发生。而作为Sui生态系统的下一代货币市场,Scallop对网络安全也是尤为重视,与MoveBit和OtterSec达成友好合作,为Scallop的网络完全构建强大的技术安全保障。这也使得Scallop拥有非常高的安全性。

随着行业的不断发展,项目的安全问题也成为投资者的首要考虑因素。据安全审计公司CertiK表示,仅今年7月份,加密货币交易商就在加密货币漏洞和黑客攻击中损失了价值3.03亿美元的数字资产,是今年最严重的一个月。区块链智能公司TRM Labs政府事务主管Ari Redbord表示,DeFi协议是加密生态系统中最脆弱的部分,攻击仍在以“前所未有”的速度和规模发生。而作为Sui生态系统的下一代货币市场,Scallop对网络安全也是尤为重视,与MoveBit和OtterSec达成友好合作,为Scallop的网络完全构建强大的技术安全保障。这也使得Scallop拥有非常高的安全性。

Scallop有何竞争优势?

Scallop有何竞争优势?

在应用场景方面,Scallop实现了对于DeFi初学者以及到专业交易者的全面支持,这也使得其在弥补了当下一些项目锁存在的对于用户门槛的参差不齐。除此之外,Scallop协议还有几点使其在一众借贷项目中脱颖而出的亮点。

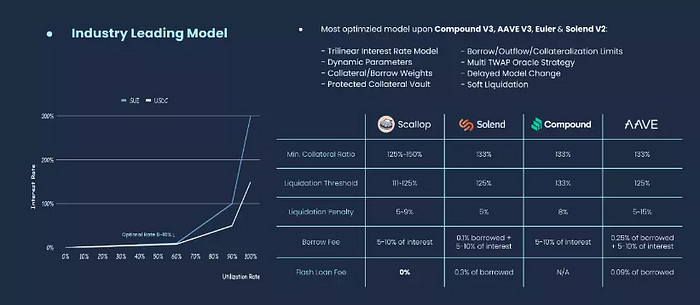

相较于Solend和AAVE这些市场耳熟能详的借贷项目,Scallop的零费用闪贷可以说是在Sui链后续的市场竞争上占有一定的优势,据了解,AAVE的闪贷费用为借款的0.03%,而Solend的闪贷费用则为借款的0.3%。在市场竞争如此激烈的情况下,谁带给用户的利益大,谁就掌握了市场的风向标。

除却闪贷方面的优势,Scallop协议在其他质押清算上的利率优势也显而易见。

在协议模型上,Scallop采用的三线性利率模型,在整个行业内处于领先水平。其高利率,少质押的特性也是吸引了大部分投资者的注意。另外,三线性利率模型的动态参数也可以让投资者更为直观的感受到收益的变化。其宽松的清算门槛也可以让更多的用户可以参与其中,这也是Scallop能够成为Sui链头部借贷项目的主要原因。

在协议模型上,Scallop采用的三线性利率模型,在整个行业内处于领先水平。其高利率,少质押的特性也是吸引了大部分投资者的注意。另外,三线性利率模型的动态参数也可以让投资者更为直观的感受到收益的变化。其宽松的清算门槛也可以让更多的用户可以参与其中,这也是Scallop能够成为Sui链头部借贷项目的主要原因。

经济模型

经济模型

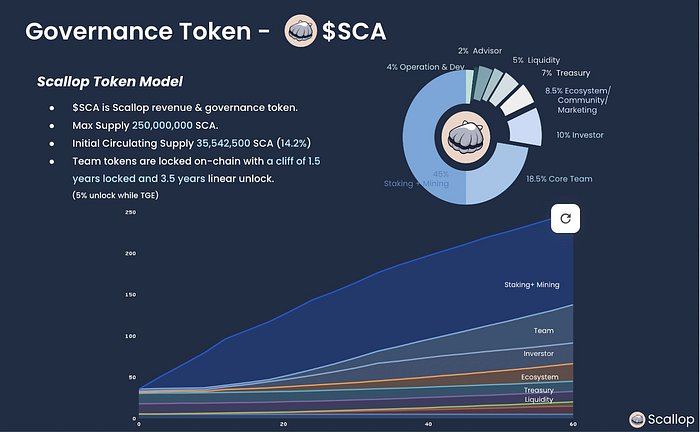

Scallop协议的原生代币为SCA,最大供应量为250000000枚,其初始循环供应量达14.2%。团队将通过1年半的Cliff和3.5年的线性解锁,在TCE时将解锁5%。

分布如下:

-采矿质押:45%

-核心团队与顾问公司:20.5%;

-投资者:10%

-社区营销以及生态发展:8.5%;

-投资于资金库:7%

-流动性:5%;

-运营开发:4%;

详情如下:

路线图

路线图

在合作发展方面,Scallop协议与Switchboard、Pyth、Maven、Suia和Cetus等12个Sui生态系统项目合作,致力于增强用户体验,为Sui生态系统提供更多便利和价值。

而距今为止,Scallop协议已凭借其出色的创作团队,先后拿下了Sui x Jump_ Builder House胡志明市CTF挑战赛第三名和Sui Builder House丹佛CTF挑战赛中获得第五名。并且在今年6月,拿到了Sui Builder House首尔黑客马拉松第一名(scallop tool)和第五名(scallop kit)的优异成绩。并且,据最新消息显示,Scallop协议刚刚在上个月拿到了Move Hackathon by WebX Circle赛道第一名,还有Sui x Kucoin Labs夏季黑客马拉松最佳整体第三名。

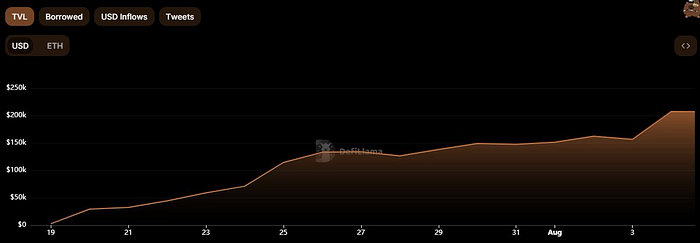

就目前Scallop的发展来看,其TVL依旧在呈现一个良好的稳定增长趋势,而在Scallop后续的战略发展中,计划在2023年第三季度将代币上线市场,并且提升产量,在第四季度的规划中,增加了混合资产池和隔离池,并提供对于长尾资产的支持。2024年第一季度将会上线跨链借贷和杠杆借贷功能,届时也必将在DeFi借贷赛道掀起一股新的技术革命。

就目前Scallop的发展来看,其TVL依旧在呈现一个良好的稳定增长趋势,而在Scallop后续的战略发展中,计划在2023年第三季度将代币上线市场,并且提升产量,在第四季度的规划中,增加了混合资产池和隔离池,并提供对于长尾资产的支持。2024年第一季度将会上线跨链借贷和杠杆借贷功能,届时也必将在DeFi借贷赛道掀起一股新的技术革命。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

比特币暴跌背后:ETF 退潮、机构撤资与聪明钱抛售

比特币暴跌背后:ETF 退潮、机构撤资与聪明钱抛售CoinW 研究院1.比特币暴跌与市场共振 11 月 4 日,加密市场遭遇剧烈冲击,整体陷入低迷。比特币价格一度跌破 10 万美元关口,最低下探 9.9 万美元,这是自年内高点以来最显著的一次回调。与

-

活到低风险 DeFi 到来,散户熊市生存策略

War. War Never Change.作者:佐爷10·11 和 11·3 事件的直接诱因都不是收益型稳定币,但以戏剧性的方式接连重击 USDe 和 xUSD,Aave 硬编码 USDe 锚定 U

-

Perp DEX 行业深度研报: 从技术突破到生态竞争的全面升级

Perp DEX赛道已成功跨越技术验证期,进入生态与模式竞争的新阶段。作者:Yiran(Bitfox Research)摘要永续合约DEX赛道在2025年迎来爆发式增长,市场份额从年初的5%飙升至20

-

彭博社:13 亿美元账面亏损,Tom Lee 的以太坊豪赌面临崩溃?

彭博社:13 亿美元账面亏损,Tom Lee 的以太坊豪赌面临崩溃?原文标题:Tom Lee's Big Crypto Bet Buckles Under Mounting Market Strain原文作者:Sidhartha Shukla,Bloomberg原文编

-

Arthur Hayes 拆解债务、回购与印钞:美元流动性的终极循环

Arthur Hayes 拆解债务、回购与印钞:美元流动性的终极循环原文标题:Hallelujah原文作者:Arthur Hayes,BitMEX 联创原文编译:比推 BitpushNews引言:政治激励与债务的必然性 赞颂中本聪,时间与复利法则的存在,独立于个体身份

-

亏损 80% 后,一个加密交易员的至暗时刻

或许你失去了你的“金币”,但你依然拥有你的“经验值”(XP)。作者:Alexander Choi编译:深潮TechFlow“我为此牺牲了一切……就为了这个……?”就在过去的一周里,你的投资组合从历史最

-

在加密世界坚持短期主义,也行不通了吗?

整体来看,那些带有掠夺性和投机性的项目似乎正在逐步走向瓦解。作者:washed编译:深潮TechFlow短期投机的退潮?首先说明一下,这篇文章是从一个热爱投机的人的视角出发的。我是一个狂热的加密货币和

-

跟单 CZ 的人,现在还好吗?

跟单 CZ 的人,现在还好吗?作者:zhou, ChainCatcher散户最怕被割,更怕错过。CZ 站在这两种情绪的交汇点,一句话能让人一夜翻倍,也能让人一夜归零。剧烈波动的走势在 CZ 相关标的中比比皆是,似乎一旦与他产生连接

- 成交量排行

- 币种热搜榜

Momentum

Momentum OFFICIAL TRUMP

OFFICIAL TRUMP Aster

Aster 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 瑞波币

瑞波币 币安币

币安币 First Digital USD

First Digital USD 狗狗币

狗狗币 大零币

大零币 达世币

达世币 Sui

Sui ZEN

ZEN ICP

ICP OKB

OKB FIL

FIL AR

AR LPT

LPT MINA

MINA BSV

BSV EOS

EOS DYDX

DYDX