以太坊上海升级将启动提款功能,验证者的ETH会如何解锁?

信标链质押ETH的提款时间终于被敲定。12月8日,以太坊核心开发人员在All Core Developers会议上将以太坊上海升级时间定于2023年3月,并确认释放信标链质押的ETH提款。那么,开放赎回路径后,验证者可以立即退出吗?质押ETH的流动性压力会得到释放吗?

提款启动后,验证者解锁效率和数额将受限

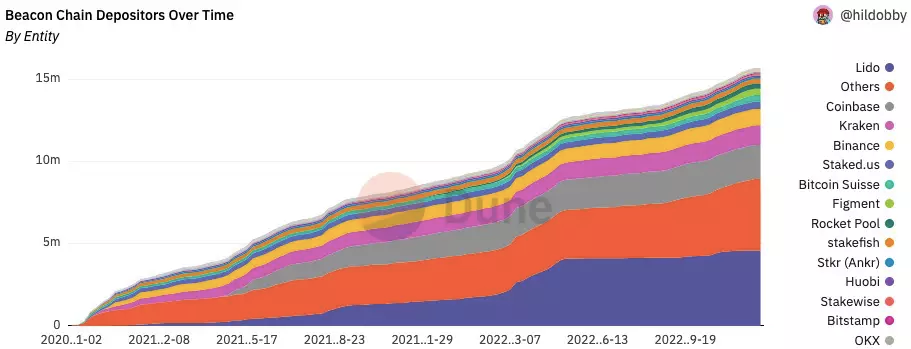

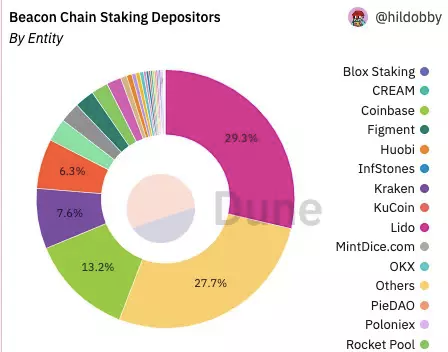

Dune Analytics统计数据显示,以太坊信标链上质押数呈持续上升趋势,截至12月12日已突破1560万枚ETH,占当前以太坊总流通量的12.9%,验证者总量为48.8万。按当前市场计算,信标链质押ETH总价值已逾194亿美元。其中,流动性质押占比33%,中心化交易所占比29%,巨鲸占比23%,质押池占比10.2%,即大部分ETH质押通过第三方平台进行。

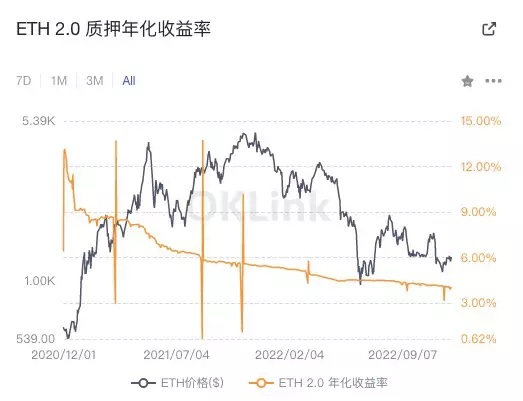

与此同时,据欧科云链OKLink多链浏览器显示,虽然自11月初以来,以太坊年化质押收益率呈下降趋势,当前(截至12月12日)年化收益率为4.07%,但以太坊质押率达13.05%,这也意味着以太坊进入通货紧缩状态下,其质押的经济激励仍具有吸引力。当然,从其他PoS主链长期质押率在40%~70%之间来看,以太坊质押率还有着不小增长空间,不少人或许都在观望等待着质押退出生效后再参与。

与普通用户通过可灵活存取的第三方平台参与质押不同,验证者需在上海升级启动质押提款方案后才可提款。根据社区的最新提案,验证者可进行部分提款和全部提款,且出于安全性考虑,提款数额和验证者的退出速率会受到限制。

提款的每个Epoch最大可提取数量被设定为512笔,按照现有的验证者数量,他们可4天(验证者总数/(512*225)提取一次奖励。按当前验证者近33.9 ETH的平均余额来算,以太坊市场每天可能面临的平均抛售压力为23万枚ETH,4天累计数额为92.1万枚。

其中,全部提款中的退出速率则会受到限制,退出机制引入了“流失限制系数”(Churn Limit Quotient),ETH提现的限制为每天X/ETH,其中X为验证者总数量/65536,目前每个Epoch仅能激活7名验证者被允许退出,即每天(225个Epoch)1575名验证者。若按每名验证者均持有32 ETH,则每天流出的ETH超5万枚。当然,提款速率还会根据质押的ETH总量进行调整,以防止大量资金外流及攻击者进行罚没攻击。而部分提款则没有具体的提款次数限制。

需要注意的是,验证者的有效质押余额需在32 ETH以上,如果低于这个数额将无法获得全部质押奖励,或余额低于16 ETH时还将被逐出验证者行列。当前,验证者待定的提款方案分为部分和全部提取质押金,其中部分提款允许验证者提取超过32 ETH的部分,全部提款则提取所有质押金后退出质押行列。

不过,近期开发者Potuz提出新方案称可取消处理提款队列,即取消在区块内全部和部分提款队列的逻辑,建议使用验证者index来处此问题。原因在于以太坊上的每个验证者在信标链上被激活的时都会被分配到一个号码,在不使用上述排队退出的情况下,信标链可根据一个区块可以处理的提款上限数来扫描验证者,然后按照验证者的index号码的升序排列处理每个验证者的提款请求。目前,开发者们正对此方案进行研究。

难改流动性不足困境,或面临监管风险

在以太坊质押上,除了Lido的stETH,还有不少平台可为质押者发放流动性质押衍生品,如Coinbase的cbETH、Kraken的ETH2.S、Binance的BETH等质押衍生品。

Dune Analytics统计数据显示,截至12月12日,Lido拥有所有以太坊质押的29.3%的份额,其次是Coinbase占13.2%,Kraken则以7.6%排名第三。

以太坊质押衍生品与ETH之间的折价比率代表了持有者对流动性的需求以及对折价购买质押ETH衍生品需求。但从目前来看,大部分衍生品均因流动性不足而出现不同程度的负溢价。如龙头stETH/ETH为0.98、cbETH/ETH为0.97等。

尽管ETH开放提款后这些质押衍生品不必再因缺乏赎回路径而导致流动性折扣,但当下流动性不足是不争的事实,且提款受限对此困境起不了很大的改善作用。质押衍生品流动性不足成为当前以太坊亟需解决的问题,但随着提现功能上线后投资者的套利需求或将提升流动性,比如当stETH以0.9 ETH交易时,投资者可用0.9 ETH买入1 stETH后再赎回1 ETH,在此过程中获得0.1 ETH的利润,特别是对机构或巨鲸投资者而言这是个可以获得相当不错收益的方式。

事实上,有不少传统机构已考虑参与以太坊质押的经济激励之中,例如产管理规模约1.5万亿美元的全球最大上市基金管理公司富兰克林邓普顿(Franklin Templeton)高级副总裁Sandy Kaul表示,以太坊质押为关注加密市场的机构提供了巨大机会,并认为将完全满足机构投资者的需求;瑞士加密银行SEBA Bank于今年9月也宣布为其机构客户推出以太坊质押服务,该产品可使用户按月获得ETH质押奖励,合并后将可设置不同的锁定期。

另外,监管风险亦不容忽视。美国证券交易委员会(SEC)主席Gary Gensler在以太坊完成合并之后曾表示,允许持有人“质押”其代币的加密货币和中介机构可能需要通过Howey测试来确定其资产是否为证券,这意味着PoS加密货币可能会受到联邦证券法规的约束。

而据近期CV VC Labs最新发布的区块链报告显示,美国拥有45.3%的以太坊节点,全球排名第一。Coinbase CEO Brian Armstrong曾透露,若监管加强,我们会停止以太坊质押服务。

一旦监管到来,是否会让在美的质押主力军集体退出?以太坊创始人V神曾指出,若监管通过某些协议(如Lido、Coinbase等)的验证者节点对以太坊进行协议级别的审查,以太坊社区将如何反应”这一话题时表示,会将这种审查视为对以太坊的攻击,并选择通过更广泛共识将这些节点销毁。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

解析 Uniswap 统一化提案与 CCA 拍卖协议的价值

解析 Uniswap 统一化提案与 CCA 拍卖协议的价值作者|十四君前言 最近行业的热潮被 X402 支付赛道兴起,以及黑色星期一二三四五的恐慌所转移,还有牛末传说隐私板块轮动。 这世界真是太精彩了,也太喧嚣了。 现在熊点也好,毕竟聪明人常犯的一个错误就是

-

Polymarket 如何用“机制”铸造“概率”

Polymarket 如何用“机制”铸造“概率”将 Polymarket 归类为投机平台,是一种严重的误读。它的核心功能,是将人类对未来事件的集体研判,实时压缩并证券化为一个可交易的金融资产。因此,要真正理解其定价系统,我们必须超越“0.9 美元代

-

早报 | 美股加密货币相关股票盘前普遍上涨;Peter Schiff 表示 MSTR 的整个商业模式是一场骗局;比特币与以太坊的杠杆仓位正在加速出清

早报 | 美股加密货币相关股票盘前普遍上涨;Peter Schiff 表示 MSTR 的整个商业模式是一场骗局;比特币与以太坊的杠杆仓位正在加速出清整理:ChainCatcher 重要资讯:中金:本轮黄金牛市可能尚未结束,不排除明年突破 5000 美元 Peter Schiff:MSTR 的整个商业模式是一场骗局,其最终将破产 Matrixpo

-

告别推特噪音后,我终于在加密市场停止「自杀式交易」

告别推特噪音后,我终于在加密市场停止「自杀式交易」原文作者:WSM原文编译:深潮 TechFlow 注意力不集中?那你注定“NGMI”(NotGonnaMakeIt,注定失败)。 你是真的想变富有,还是想一边看着你的投资组合在比特币、以太坊和美元面前

-

别再盲目撸毛:六大关键指标筛选真正的高潜力项目

别再盲目撸毛:六大关键指标筛选真正的高潜力项目原文标题:Evaluating Airdrop Potential: The“Farm or Pass”Framework 原文作者:DeFi Warhol,加密研究员 原文编译:叮当,Odaily

-

IOTA 合作开展 ADAPT 项目:共建非洲数字贸易的未来

IOTA 正与世界经济论坛和托尼·布莱尔全球变革研究所合作开展 ADAPT 项目。ADAPT 是由非洲大陆自由贸易区牵头的一项泛非数字贸易倡议。ADAPT 通过数字公共基础设施连接身份、数据和金融,以

-

Brevis 发布 ProverNet 白皮书,详述首个去中心化零知识证明生成市场

ProverNet 将于不久后正式启动,更多的实施细节和时间表将另行公布。据悉,Brevis 今日发布了 ProverNet 白皮书,介绍其去中心化零知识证明生成市场架构,该架构源于主流多链协议的生产

-

谁动了稳定币的锚?复盘历年重大脱锚事件

谁动了稳定币的锚?复盘历年重大脱锚事件作者:@viee7227,Biteye 核心贡献者五年时间里,我们目睹了稳定币在多个场景中脱锚。 从算法到高杠杆设计,再到现实世界银行倒闭的连锁反应,稳定币正在经历一次又一次的信任重建。 这篇文章,我

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 狗狗币

狗狗币 大零币

大零币 莱特币

莱特币 Uniswap

Uniswap wETH

wETH ChainLink

ChainLink FIL

FIL CFX

CFX ZEN

ZEN OKB

OKB ICP

ICP CAKE

CAKE AR

AR ETC

ETC SHIB

SHIB DOT

DOT DYDX

DYDX