NEAR的算法稳定币USN与UST有差异?

前段时间我们在圈内亲眼见证了一个算法稳定币巨头——UST的崩塌,当Terra陷入死亡漩涡之时,UST脱锚,LUNA价格一夕之间归零,这不由的使得圈内人士开始重新打量算法稳定币市场的风险。那么USN/NEAR作为与UST/LUNA类似的算法稳定币,如何保证可以防止类似悲剧的重演呢?

本文将帮助大家了解一下四个USN/NEAR和UST/LUNA不同的主要点,虽然USN和UST都是算法稳定币,但USN可以防止发生与UST同样的悲剧。

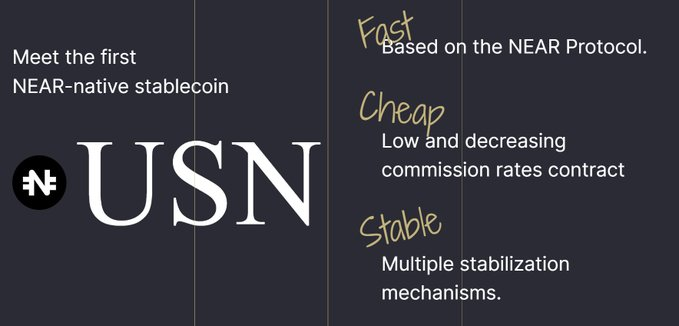

1、USN的智能工作机制

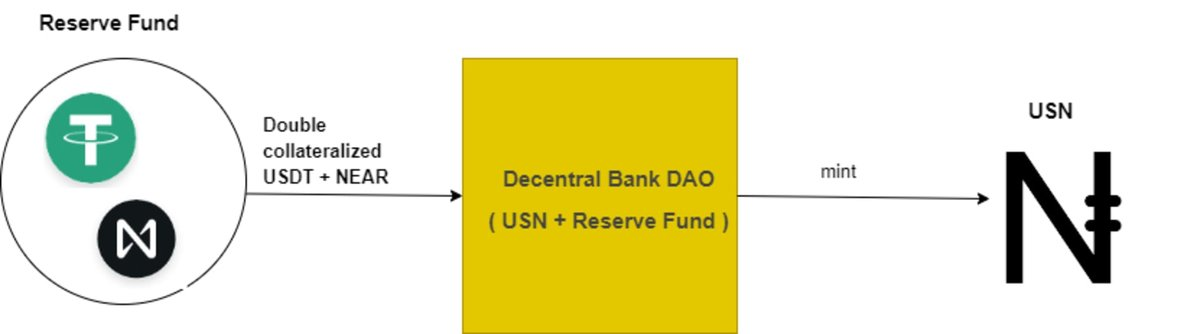

首先,我们来了解一下USN的工作原理。稳定币USN是过度抵押的,USN将链上套利与储备基金相结合,储备基金与NEAR和USDT进行双重抵押。一旦发生最坏的情况,Decentral Bank可以回购所有曾经发行的USN。

USN是如何保持稳定的呢?

(1)超额抵押

首先USN使用NEAR和USDT进行双重抵押,即使NEAR崩溃,抵押品的价值也将永远超过USN的总流通量。

(2)储备基金再平衡自动化

为了保持100%以上的抵押率,储备基金会自动将多余的NEAR储备与USDT等稳定币进行重新平衡。

(3)保守的抵押品策略

只有经过battel测试的稳定币才能用于抵押USN,例如USDT。Decentral Bank将这些稳定币存入稳定交换池中,以维持USN在公开市场上的稳定性。、

USN的设计将增长和稳定性作为同等优先事项,并且Decentral Bank将继续支持这一目标。

2、USN拥有比UST更可持续的机制

通过结合UST的价格稳定机制和基于Frax货币委员会的储备基金,USN拥有比UST更智能、更加具有可持续性的运营机制。

这里的不同之处在于,当1美元的LUNA被铸造成1美元的UST时,这1美元的LUNA将被烧毁,而不是在铸造USN时像NEAR那样存入协议的储备基金。根据货币发行局的原则,保证了USN的可持续性。

因此,USN可以有效地增加NEAR生态系统的流动性,并且在保持其稳定性的同时增加了NEAR代币的效用。其中USN的智能合约和储备金由Decentral Bank DAO管理。

此外,USN的抵押利率是浮动的,由自我调整机制决定。当NEAR价格上涨时,USN的质押利率也会增加,反之亦然。这种设计保持了USN汇率的稳定,可以有效避免很多危机。

3、USN才刚刚起步,还没有进入FOMO阶段

USN才刚刚起步,还没有进入FOMO阶段,但即便如此,NEAR也要仔细考虑每个可能遇到的最坏情况。

USN的储备基金是作为双重抵押品(2:1)从零开始建立的——100%的USN可用作NEAR和其他稳定币。在初始阶段,这中设计使USN获得了比UST更好的流动性和稳定性。值得一提的是,在UST失败后,Terra计划用新的UST币重建一个新的Terra,像DAI这样的担保机制将被实现,这样做的目的将他们的重点从可扩展性转移和恢复到稳定性。

在最近的稳定币危机之后,Near很可能也会采用这种机制来加强其稳定性。

4、NEAR Protocol生态系统的稳定性

对于非EVM区块链的Terra来说,从其他生态系统开发和迁移dApps的过程是相当困难的,因为dApps的关键产品主要围绕着以UST为核心的DeFi。

而对于NEAR来说,Aurora-NEAR系统EVM项目的成功,吸引了更多优秀的开发团队进入NEAR生态。因此这使得NEAR生态发展较为繁荣,目前NEAR生态已经具有了许多不同服务领域的dApp,这有助于NEAR的生态系统维持更好的可持续性。

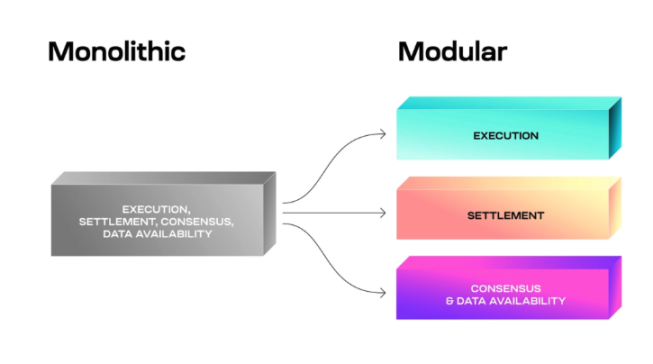

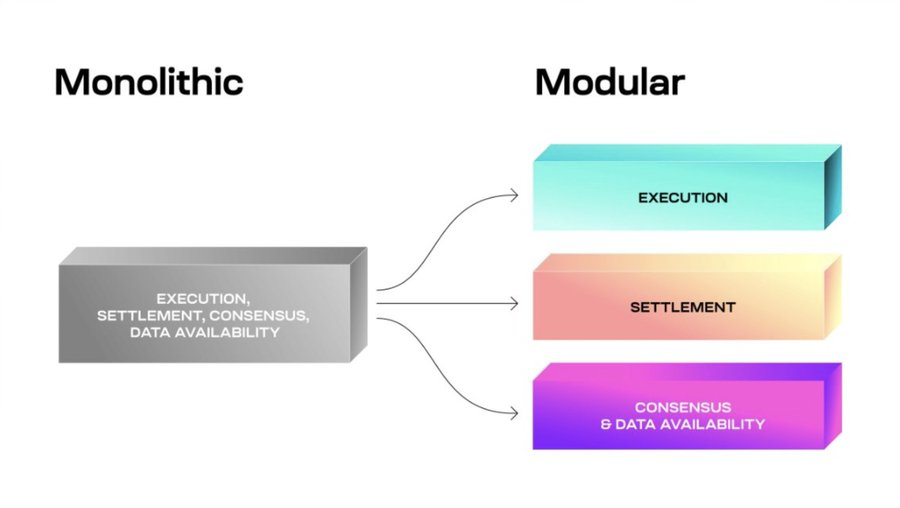

同时,得益于EVM,DAI、USDT、USDC等大盘稳定币很容易接入和支持NEAR生态系统。此外,NEAR本质上是区块链平台中第一个应用Sharding技术的区块链,Sharding技术是一项尚未成功的新技术,虽然尚未成功,但这也是NEAR价值不断增长的主要原因。

综上所述,USN和NEAR目前还没有达到泡沫状态,甚至可以说关于USN的一切都还正处于起步阶段,因此许多机制和改进机会保证了USN/NEAR的发展潜力。尤其是在EVM的帮助下,从外部资源获得支持肯定是更加容易的。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

中文 Meme 的文化位移:从嘲讽美学到身份叙事

中文 Meme 的文化位移:从嘲讽美学到身份叙事一句玩笑引发的亿万狂潮 2025年10月初,一句原本带着调侃的祝福语意外点燃了中文币圈的激情。「祝你持有BNB开币安汽车,住币安小区,享币安人生」——币安联合创始人何一在社交平台上的这句中文回复瞬间击

-

“胖应用”已死,欢迎进入“胖分发”时代

“胖应用”已死,欢迎进入“胖分发”时代原文作者:Matt 原文编译:Chopper,Foresight News如今,即便是加密货币应用,也正逐渐沦为标准化基础设施,为那些拥有用户熟悉前端界面的 Web2 与传统金融机构服务。 每一轮加密

-

美股冲刺「永不打烊」:纳斯达克为何推出「5×23 小时」交易实验?

美股冲刺「永不打烊」:纳斯达克为何推出「5×23 小时」交易实验?撰文:Frank,MSX 研究院 以前炒美股,只是晚上不能睡,将来白天也不能睡了? 当 Crypto 市场早习惯了 7×24 永不眠的节奏时,站在 TradFi 核心枢纽的纳斯达克,终于坐不住了。 1

-

Matrixport 投研:四年周期转折信号显现,比特币进入结构性调整阶段

Matrixport 投研:四年周期转折信号显现,比特币进入结构性调整阶段随着机构参与度持续提升,市场一度对比特币传统四年周期是否失效产生分歧。但在关键技术与宏观信号逐步验证之前,我们仍需回到周期本身,评估市场是否已从上行阶段转入调整区间。历史经验表明,即便市场结构发生变化

-

Coinbase准备上线Lighter,是否值得关注?

Coinbase准备上线Lighter,是否值得关注?CoinW研究院 摘要 近期,Lighter 成为 Perp DEX 赛道讨论的焦点。Lighter 交易活跃,积分体系运行稳定,但代币发行时间和具体细节尚未明确,导致市场预期提前,而关键信息滞后,引

-

2026年,加密行业会好吗?

2026年,加密行业会好吗?作者: Viee 小唯 I Biteye 内容团队 2025 年最后几个月,熊市的气氛开始蔓延。 比特币从 12 万美元的高点滑落, ETF 流入一度断档,各类币种走势分化,曾经引爆情绪的 Meme

-

超 9 万用户参赛,发放奖励100万USDT!火币HTX 巅峰赛圆满收官

火币HTX表示,2026年巅峰赛将迎来赛制和体验的全面升级。近日,备受全球加密社区瞩目的火币HTX大型交易联赛“巅峰赛”系列赛事正式落下帷幕。官方数据显示,本次赛事累计交易额突破140亿 USDT,吸

-

「MEET48 2026年 AI 娱乐 UGC 平台及 Web3.0 发展战略发布会」将于12月26日在首尔举行,由BNB Chain提供技术支持

MEET48 是全球首个以 Web3 为底层架构、深度融合 AI 与 UGC 的偶像粉丝经济生态系统,致力于让粉丝从传统娱乐体系中的被动消费者,转变为能够通过 AI 工具进行创作的参与者与制作人。20

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG