通过链上数据和交易,一文带你读懂MEV

MEV 机器人攻击在 DeFi 中很常见,但很多人对其理解也仅限概念上,例如套利攻击、三明治攻击等,但其实通过追踪链上交易数据可以更好地理解 MEV。近日,Web3 观测平台 Sentio 发文解读了 MEV,通过链上数据和示例可以帮助你更好地理解 MEV。BlockBeats 编译如下:

文章开始前简单介绍一下 Sentio,Sentio 是一个链上数据监测平台,通过低代码解决方案从智能合约数据生成指标、日志和跟踪,可用于分析和监控、模拟/调试交易、数据导出 API 等。目前 Sentio 支持 ETH、BSC、Polygon、Solana、Sui、Aptos 等链。该平台由来自 Google、Linkedin、微软和 TikTok 的资深工程师创建,并得到了 Lightspeed Venture Partners、Hashkey Capital 和 Canonical Crypto 等顶级 VC 的支持。

介绍

随着区块链和 DeFi 的不断发展,最大可提取价值(MEV)已成为一个颇具吸引力且有争议的话题。本文旨在通过来自 Sentio 的真实交易、数据点和简单执行示例来深入探讨 MEV 相关话题,为大家揭开 MEV 概念的神秘面纱。

什么是 MEV?最大有多大?

MEV 是指矿工、验证者或交易订单者在将区块中的交易添加到链上之前通过对区块中的交易顺序后获取的潜在利润。这种重组交易顺序的行为也提供了获取利润的机会。

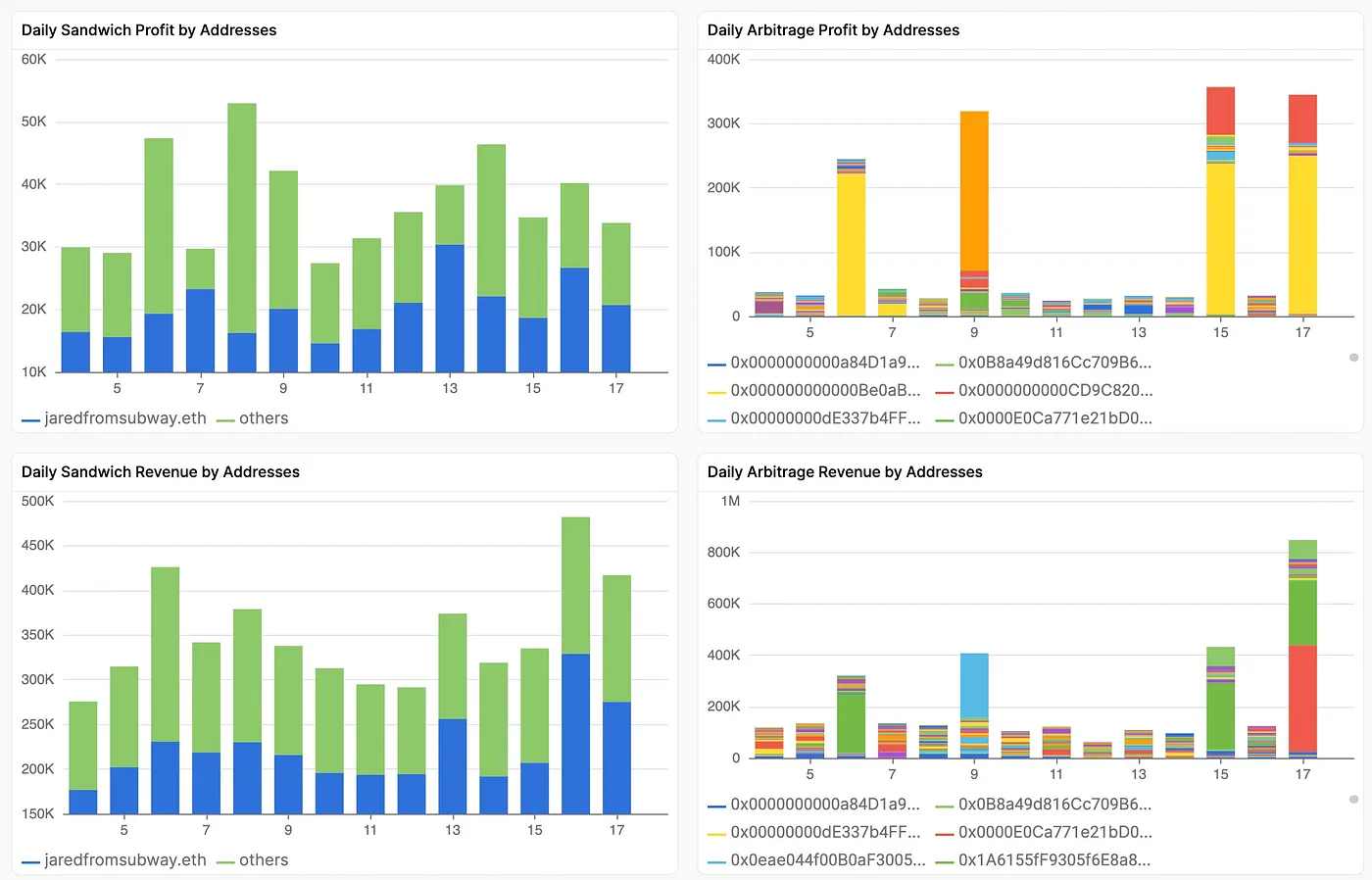

下图是近 14 天内两种 MEV 策略(即套利和三明治)产生的每日收入和利润,以证明 MEV 的机会有多大。每日总收入平均值超过 50 万美元,每日利润平均值在 10 万美元左右。仅 jaredfromsubway.eth(蓝色区域)收入就占据了三明治攻击的总利润和收入金额的一半。

MEV 是如何运作的?

套利

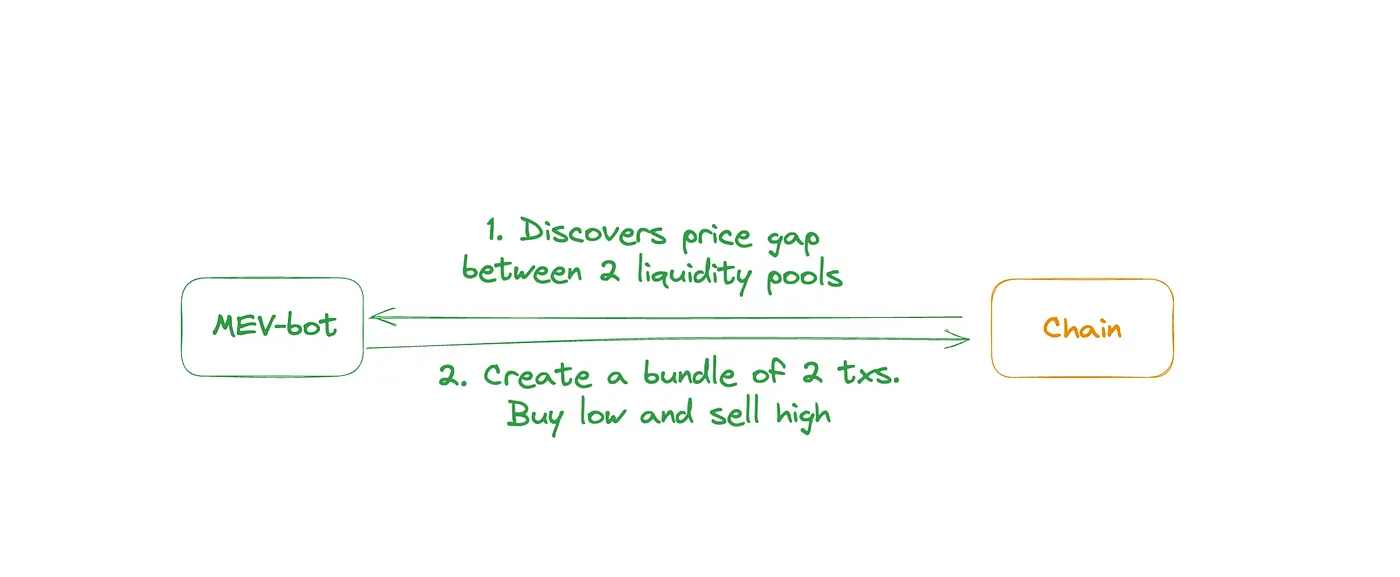

我们从最「简单」的套利策略开始,来说明 MEV 交易的工作原理。让我们从上帝视角看一下典型 MEV 套利交易的工作流程,如下图:

套利交易:首先,MEV 机器人发现 2 个流动性池之间存在价格差距;随后机器人可以在单笔交易中从低价池买入并在高价池卖出,从而产生利润。

例如,交易 A 是套利交易,点击交易 A链接就可以在 Sentio 调试器的帮助下查看详细的资金流向、持仓变化和交易跟踪,以逐步了解此交易的执行情况。

图中的 MEV 交易是由0x1a6开头交易机器人发起的,本次交易中,MEV-bot 能够检测到 Uniswap V3 池中 SDEX 中 WETH 的价格比 SmarDex 池中的 WETH 价格更便宜(SmarDex 是一个类似 Uniswap V2 的 DEX)。MEV-bot 首先在低价池中 swap,然后将收到的 WETH 到高价池卖出,最终获利 0.07ETH(5.91-5.98)。

此外,本次交易中的第 5 步支付了 0.047 ETH 给 Flashbots,这是 MEV 机器人向区块构建者支付的贿赂,以使其包含在后面的区块中,考虑到贿赂费用,MEV 机器人私下赚取了 0.02 WETH 收益。

让我们更深入地了解 MEV-bot 是如何在0x1a6上找到获利机会的。可以看到本次 MEV 交易位于Block 17935927上,在该交易之前,同一区块还有一笔交易 B,这笔交易在 SmarDex 池中进行了大额 swap(在 SDEX 上 swap 了 8.52 WETH),该交易使该池中的 ETH 价格上涨。

上面的 MEV-bot 很快注意到这一过程,并在这笔交易之后添加了自己的交易,抓住了这个「低入高出」的机会。

在交易被纳入区块之前,MEV 机器人如何发现交易的呢,这就不得不提到 mempool 了,在交易被添加到区块并上链前,它们存在于一个被称为 mempool 的池中,mempool 中的交易尚未确认时会等待纳入到下一个区块。区块构建者负责选择要纳入哪些交易以及按什么顺序纳入,这个过程可能会受到交易费用和 Gas 价格等因素的影响(这是 MEV 机器人为获得参与而支付的费用)。

在上述情况下,MEV 机器人可以查看所有 mempool 交易,并发现该某笔交易存在。随后 MEV 机器人在其后面添加另一笔交易,形成 bundle 以获取利润。MEV 机器人可以使用 Flashbot 等工具创建 bundle,并强制 bundle 交易包含在同一块中并按所需顺序执行。

事实上,在这个特定的区块中发生了更多的 MEV 交易。由于这是一个 Flashbot 构建块,你可以点击进入 Marto 构建的Flashbot 浏览器来查看更多交易,并在 Sentio 调试器中查看资金流、余额变化和调用跟踪详细信息。

三明治攻击

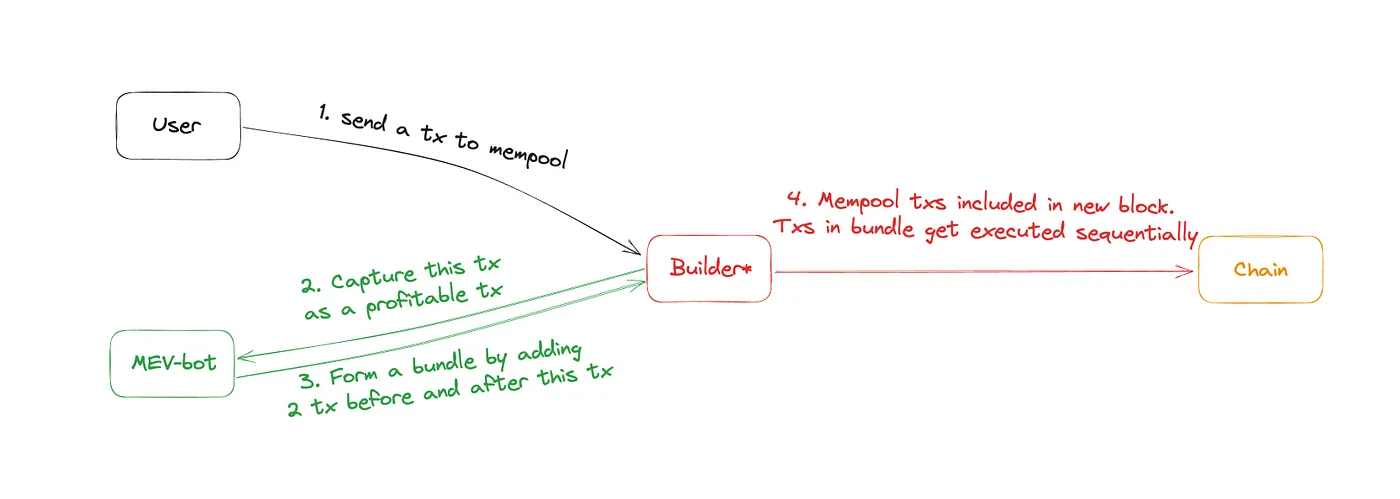

套利策略通常是在有利可图的交易后追加交易,但三明治攻击是一种通过在目标交易之前和之后添加 1 个(或更多)交易并强制这些交易按顺序执行来获利的策略。让我们从上帝视角看一下典型 MEV 三明治攻击的运作流程,如下图:

首先,用户向 mempool 提交交易,MEV 机器人持续监控所有 mempool 交易,并追踪该交易,并确定该交易是否可以成为三明治的盈利机会。一旦发现机会,MEV 机器人需要通过在目标交易之前和之后插入交易(就像包装三明治)来创建一个 bundle,并向区块构建者提交该 bundle。当 mempool 交易被包含在下一个区块中并执行时,bundle 交易将按照下面的确切顺序执行。

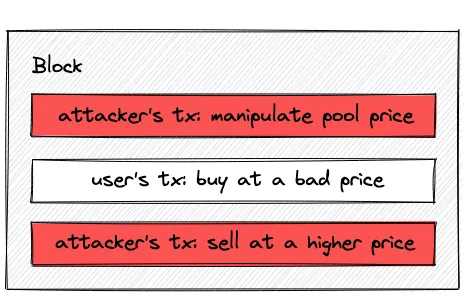

MEV 机器人通过操纵池流动性来产生利润。在抢先交易中,MEV 机器人可以以较低的价格购买资产。在目标交易之后,攻击者以更高的价格出售之前购买的 token。

我们以区块 17786884 上的最近 3 笔交易为例(Position 0—2)。

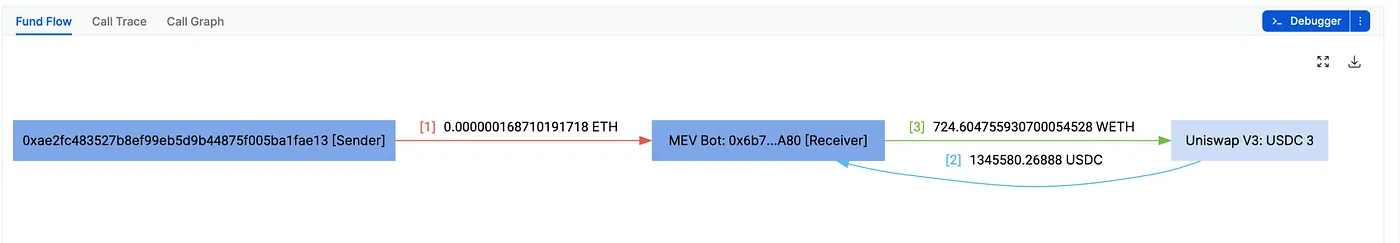

Position 0(抢先交易):0x850开头的交易

该交易是由 MEV 机器人插入的,以 swap 724.6 WETH 为 1.34M USDC,目标交易之前,该交易是按 1857 ETH/USDC 价格进行的。

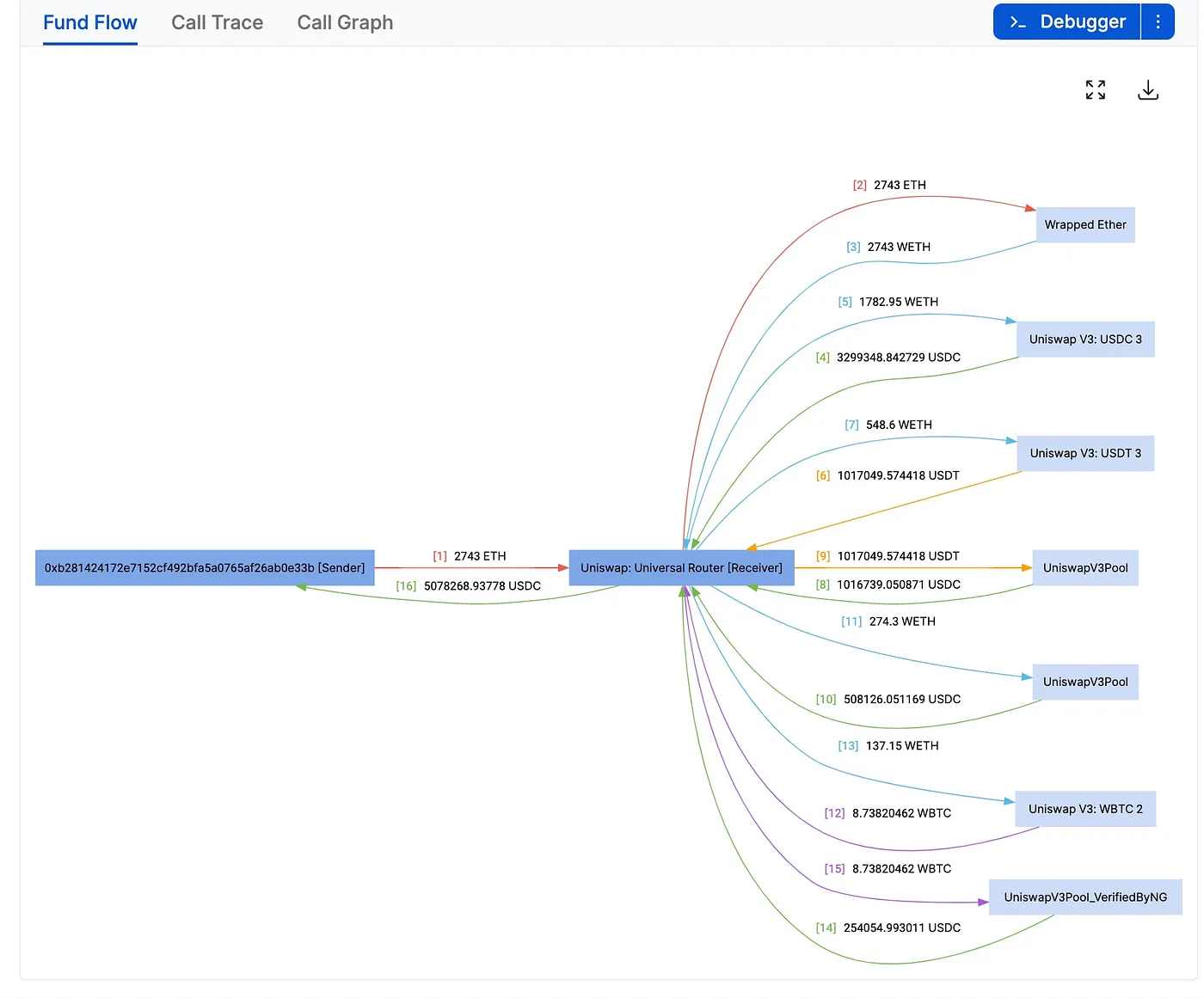

Position(目标交易者):0xc3ae开头的交易

目标交易者希望 swap 2743 ETH 为 USDT(Uniswap V3),最终由 Uniswap Router 处理并以平均 1851 ETH/USDC 价格完成交易。由于抢先交易的出现,目标交易者遭受了不同的价格,在 MEV 机器人抢跑的池中以 1850 ETH/USDC 的价格 swap 了 1782 ETH

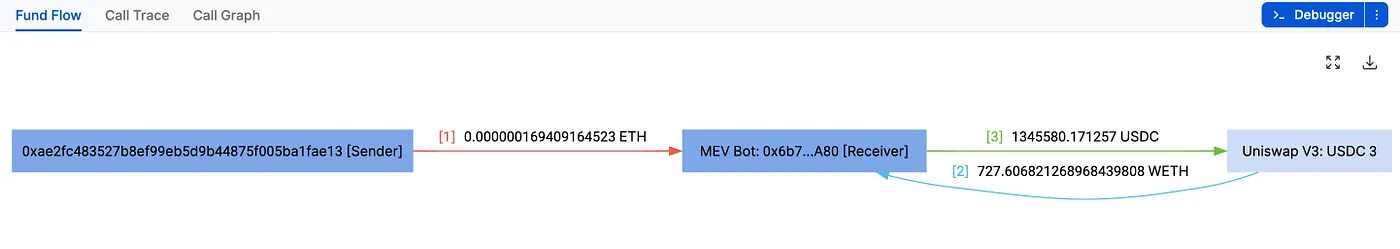

Position 2(后跑):0x040开头的交易

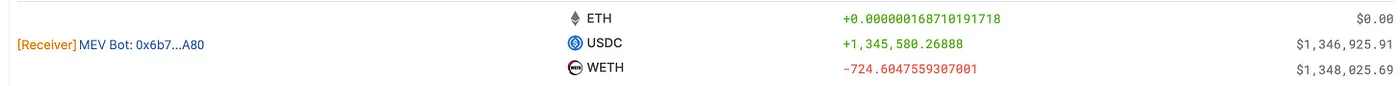

该交易是由 MEV-bot 在目标交易之后插入的,134M USDC 被 swap 为 727.6 ETH。Position 0 和 Position 2 结合的最终结果是 MEV-bot 获利了 3 ETH,而目标交易者则遭受了更高的 swap 价格。下面这两个 Position 的持仓变化可以让您快速了解 MEV 机器人获取的利润。

为了保护 swap 免受三明治攻击的影响,你应始终设置最大滑点。否则,滑点将被三明治攻击利用,并成为 MEV-bot 的收入(例如,以编程方式设置时,在应用 UI 或 amountOutMinimum/sqrtpricelimitx 96 参数内的 swap 设置中设置一个百分比)。

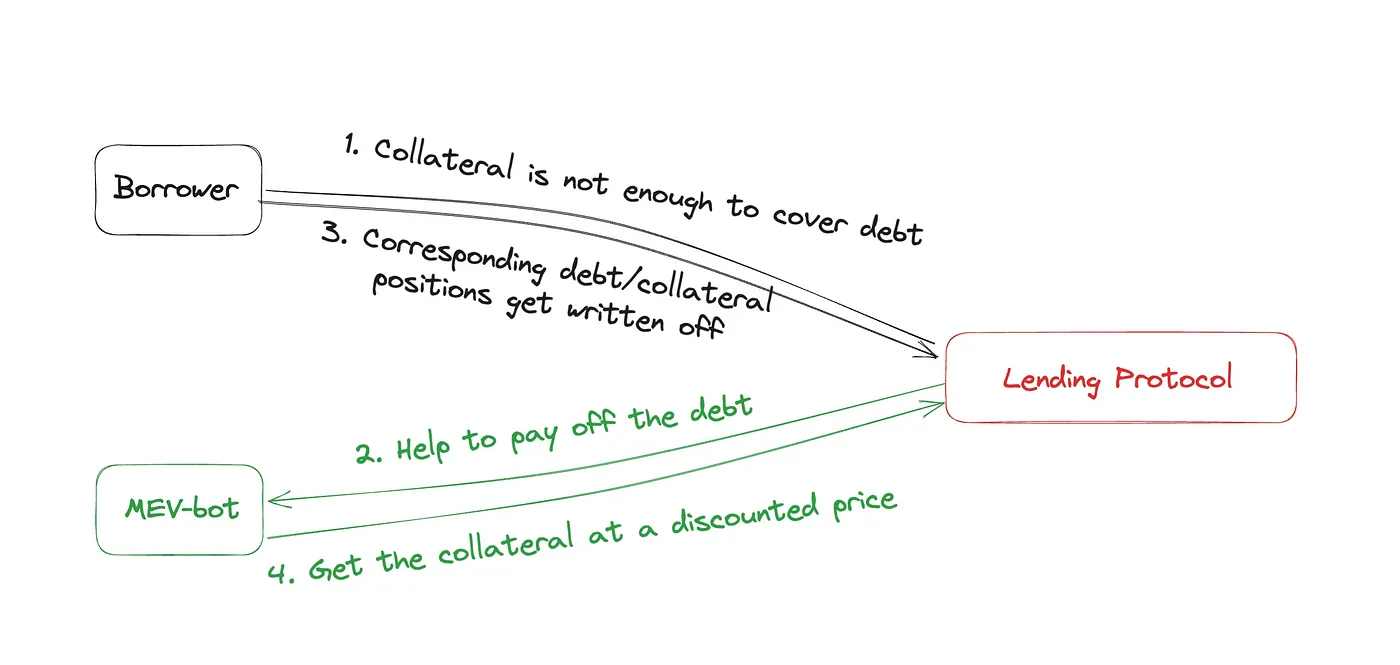

清算

MEV 机器人还可以在借贷协议中获利,借贷协议是连接贷款人和借款人的 DEX(例如 MakerDAO、Aave、Compound 等)。借款人提供平台支持的抵押品后可以借入一定价值的资产,当借款人的抵押品无法偿还债务时,就会发生清算,清算人被激励以低价购买抵押品偿还债务。

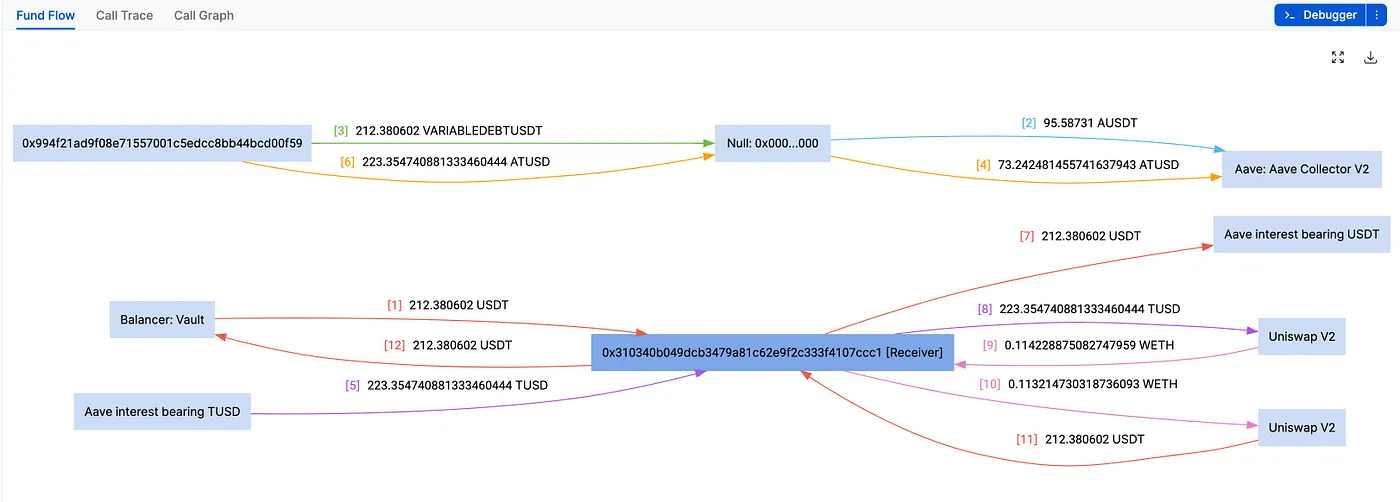

让我们以0x652开头的交易为例。

0x310地址开头的 MEV 机器人通过从 Balancer 获得闪电贷获得 212 USDT 借款,然后 MEV-bot 在步骤 3-8 中清偿了借款人所欠的 USDT,0x994地址开头的 MEV 机器人以折扣价获得了抵押品作为回报,在步骤 8-11 中,MEV 机器人将所有收到的 TUSD swap 为 WETH 和 USDT,并在步骤 12 中还清了初始闪电贷,所有步骤都在一次交易中完成。

长尾 MEV

套利、三明治攻击和清算是提取 MEV 的主要方式。此外,MEV 中还有其他一些策略,这些策略是利基的、神秘的和未被发现的(参考链接),这些均被称为长尾 MEV。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

活动很简单,折扣不简单——火币HTX三大借贷福利同步上线,助力低成本精准捕捉市场机遇

未来,火币HTX将继续迭代创新,推出更灵活、更低成本的资金管理解决方案,赋能用户在任何行情下都能从容布局、稳健前行。11月7日,火币HTX宣布将重磅推出为期7天的“波动掘金周”活动。自11月8日00:

-

头部矿池及算力生态加入 Psy Protocol 测试网,共筑新一代 PoW 智能合约平台

头部矿池及算力生态加入 Psy Protocol 测试网,共筑新一代 PoW 智能合约平台Psy Protocol 今日宣布,四家行业头部矿池及算力生态将加入其测试网,这对于一个全新的 PoW 智能合约平台而言尤为罕见。全球最大的 Dogecoin 与 Litecoin 矿池 F2Pool

-

Stable 的筹款乱象:我为什么没搭上 FOMO 列车

Stable 的筹款乱象:我为什么没搭上 FOMO 列车昨天的Stable众筹简直难如登天。 我一上线就注意到了,但等我打开网页准备充值的时候,页面已经卡住了,根本加载不出来。试了好几次都没成功,最后只好放弃了。再说,项目团队也没明确承诺过会空投,而且考虑

-

Yei Finance 临时暂停折射出的 Defi 风险

Yei Finance 临时暂停折射出的 Defi 风险在去中心化金融(DeFi)那荧光闪烁的世界里,算法低声呢喃着收益的承诺,流动性如数字长河般在区块链账本中奔涌。可在这样的生态中,一个细微的异常,便能激起涟漪,继而归于寂静。 2025 年 11 月 5

-

10 亿美元稳定币蒸发,DeFi 连环爆背后真相?

10 亿美元稳定币蒸发,DeFi 连环爆背后真相?作者: Chloe, ChainCatcher市场尚未从 10 月 11 日的余震中喘息过来,DeFi 多米诺骨牌效应又一波未平一波又起。 据 stablewatch 数据指出,过去一周收益型稳定币经

-

Balancer 漏洞事件:DeFi 的一次重大考验

Balancer 漏洞事件:DeFi 的一次重大考验在加密货币领域,DeFi(去中心化金融)一直被视为一种创新模式,它通过智能合约提供借贷和交易服务,而无需传统银行。Balancer作为DeFi中的重要流动性协议,以其灵活的池子设计,帮助用户管理资产并

-

HashWhale 加密周报 | 跌破关键支撑后恐慌加剧;市场低位震荡修复中(11.01-11.07)

HashWhale 加密周报 | 跌破关键支撑后恐慌加剧;市场低位震荡修复中(11.01-11.07)作者:Gia Li、米娅 | 编辑:Munchee蒙奇 1、比特币市场比特币价格走势(2025/11/01–2025/11/07) 过去四日(2025年11月1日至11月7日),比特币整体运行节奏表现

-

MMT 轧空事件复盘:一场精心设计的圈钱游戏

MMT 轧空事件复盘:一场精心设计的圈钱游戏作者:zhou, ChainCatcherMMT 轧空事件已过去四天,市场余波尚未平息。曾经高调宣传 MMT 潜力的 KOL 们如今也未能逃脱被市场教训的命运。时至今日,事件的全貌逐渐清晰,从造势拉新

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 大零币

大零币 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 Filecoin

Filecoin 狗狗币

狗狗币 Internet Computer(Dfinity)

Internet Computer(Dfinity) 达世币

达世币 ZEN

ZEN AR

AR OKB

OKB BSV

BSV ETC

ETC EOS

EOS MINA

MINA CFX

CFX