LPDfi:解锁Uniswap流动性的下一个大事件

LPDfi 的快速增长引起了轰动,它被誉为是继 LSDfi 之后的下一个热门叙事。

关于 LPDfi 的所有信息都在这篇文章中,希望对你有帮助。

目录

1、什么是LPDfi?

2、LDPfi 解决什么问题?

3、LPDfi 叙述中的前 6 个项目

4、个人感受

01LPDFi是什么?

LPDfi(流动性衍生品金融)是利用Uniswap V3 LP (CLAMM) 来创建 Perpetual DEX、期权、货币市场的金融衍生品。

它通过更高效的利用 Uniswap V3 上的LP,来帮助流动性提供者赚取更高的费用。

LPDfi 产品的优势:

对于用户:通过增加代币激励、降低无常损失风险并简化集中流动性的提供,体验流动性挖矿的更高收益。

对于 Uniswap v3:见证流动性、用户群和交易量的增加。

对于 LPDfi:以合理的成本解决产出产品的流动性短缺问题。

(注:由 @logarithm_fi 引入的术语 LPDfi 为LP们创建了一个新的流动性层,来让 Uniswap LP 释放前所未有的收益,这是一个新的资产市场。)

02LDPfi 解决什么问题?

DEX 市场非常广阔。根据 DeFiLlama 的数据,仅 Uniswap 的 TVL 就达到 3.26b 美元,而所有 DEX 的总 TVL 已超过 11.8b 美元。

LPDfi 主要利用的是 Uniswap,而 Curve、Balancer 和 Velodrome 等其他 DEX 协议仍然有丰富的资源等待开发。

Uniswap V3 降低无常损失的潜力,在现有策略下还是没发挥到最大。

Uniswap V3 在提高资金利用率的同时,也带来了一些流动性问题。

比如,用户需要不断手动调整LP头寸,防止出现无常损失,这是极其复杂且耗时的操作。

此外,目前许多人试图通过购买期权或期货合约来保护其资产免受波动影响。

然而,这种方法也无效,并且需要高昂的成本来避免无常损失的风险。

但是当 LPDfi 出现之后,用户不用再自己处理流动性。

他们可以通过信任 LDPfi 项目和协议自动处理流动性措施,来优化利润并保护资产。

03LPDFi 叙事的 6 个推荐项目@logarithm_fi

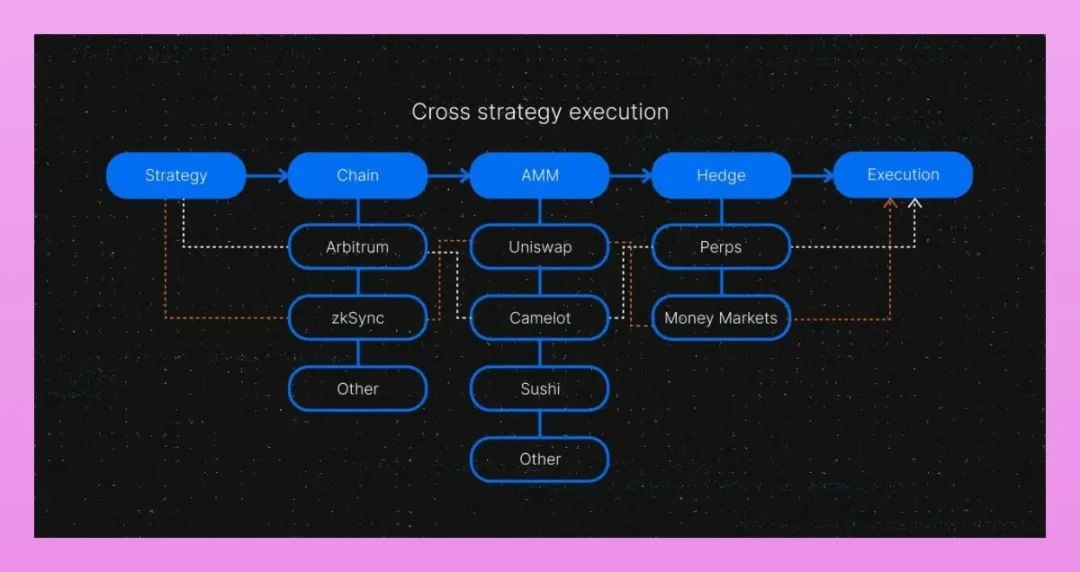

Logarithm 是 LSDFI 叙事中比较知名的项目之一,它发现了目前的临时防损措施对于 Uniswap V3 来说并不是最优的。

该协议允许用户:

- 通过Uniswap V3赚取无限的LP费用,最大化流动性回报,并最小化价格风险。

- 对冲 LP 的无常损失风险,确保在所有市场条件下都能维持利润。

除了上面这些,还有以下两个功能:

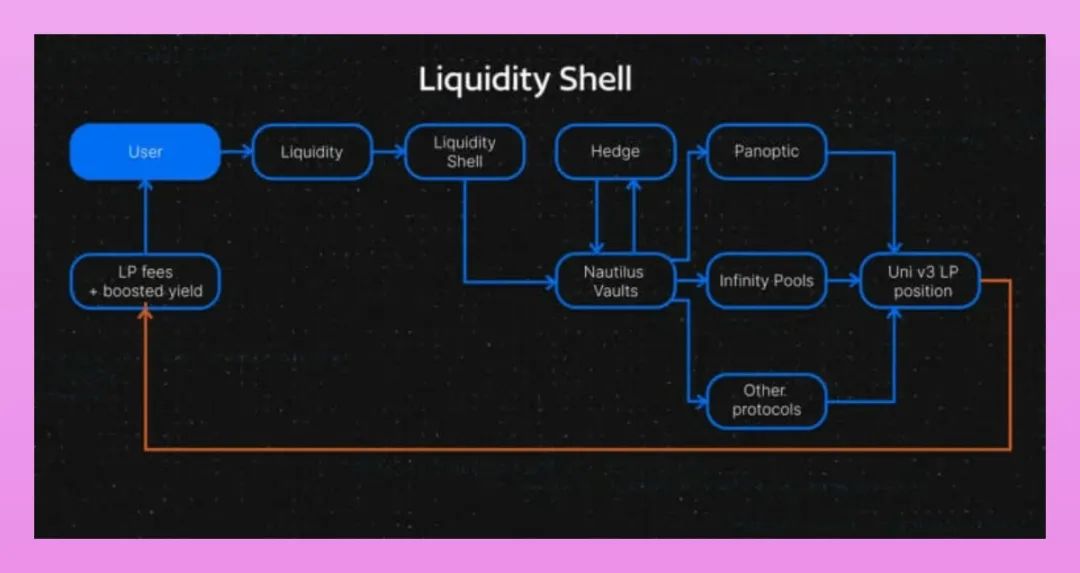

Liquidity Shell:通过在 LPDfi 平台上合理分配流动性资产来最大化 Logarithm 用户的利润。

Nautilus Vault:使用 Delta 中性策略调整以及合理的流动性资产分配,以实现利润最大化。

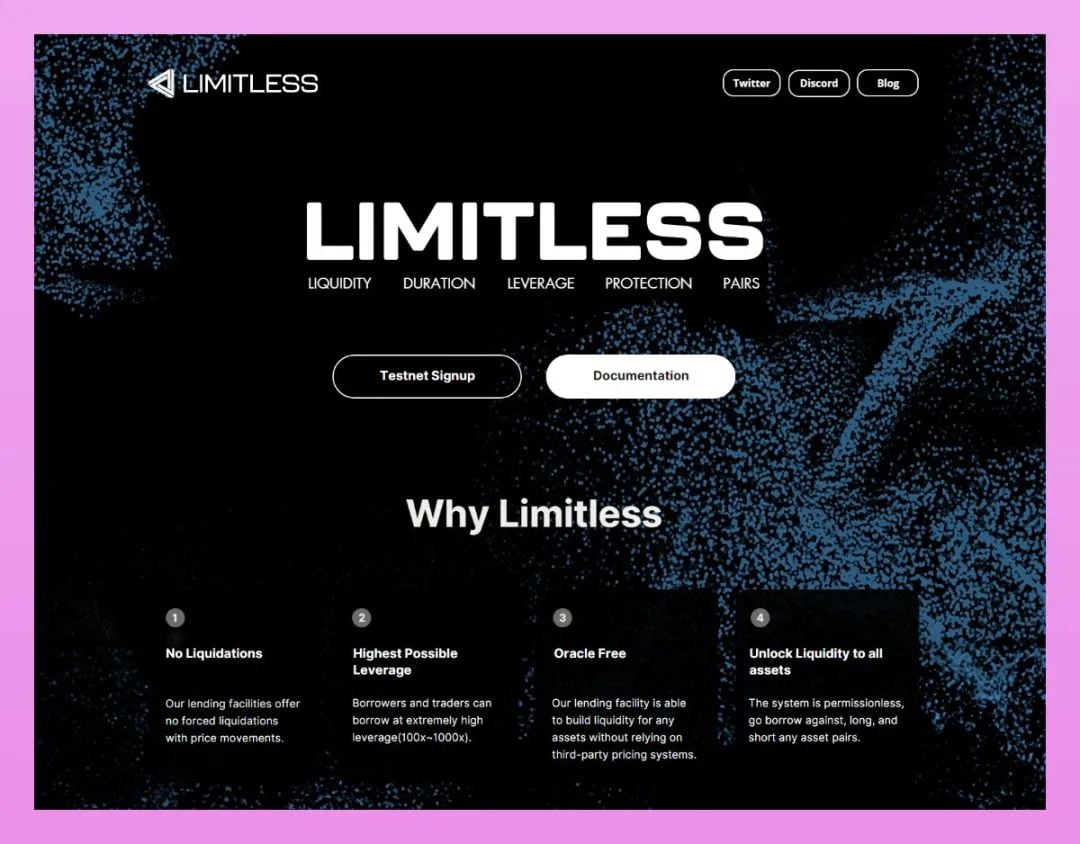

@LimitlessFi_

Limitless 在 Uniswap V3 平台上运行,为参与者提供全面的解决方案。

此外,Limitless 还采取措施优化 Uniswap 流动性提供商的利润,解决暂时的无常损失。

KyberSwap

第二个要介绍的协议是 KyberSwap,它是一个基于 @KyberNetwork 构建的平台,@KyberNetwork 是在区块链上运行的流动性协议。

其主要目标是通过整合多个流动性来源,以最优化的价格提供交易。

@dopex_io

Dopex 是一个围绕期权交易的项目,提供一系列产品。

它建立在Arbitrum的生态系统之上,起到为用户增加流动性、降低风险、为期权买家增加利润的作用。

Dopex 使用双代币模型:

- $DPX:用于投票和收入共享的治理代币。

- $rDPX:质押凭证,其价值随着时间的推移而增加。

期权卖家和流动性提供者可以通过质押资产来赚取 DPX 和 rDPX 代币。

Dopex V2 将整合 Uni v3 流动性,做成美式期权,从而实现合约在到期前执行。

(注:用期权来对冲是Uniswap V3 LP常用的管理无常损失方式之一。)

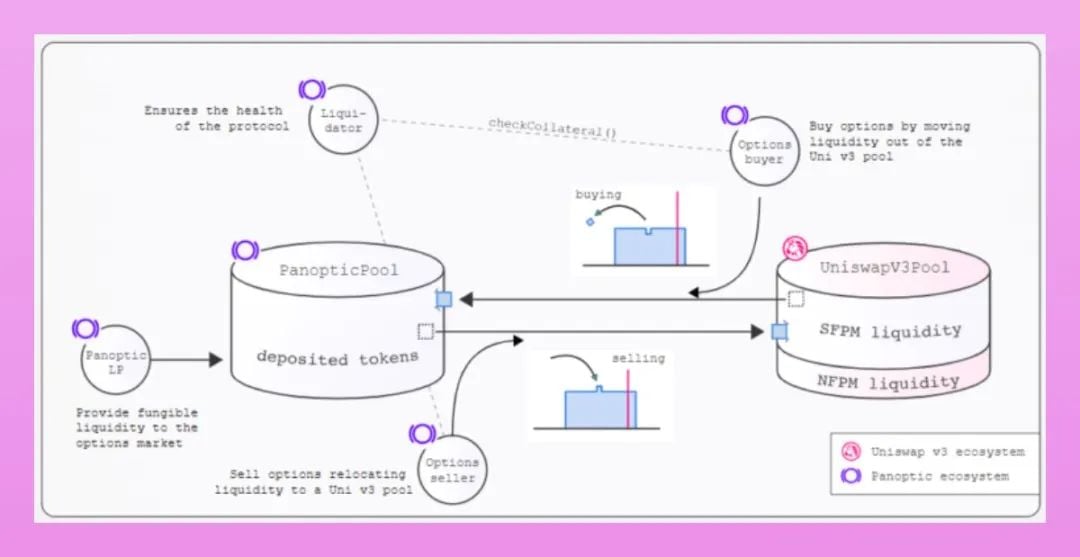

@Panoptic_xyz

Panoptic 是一种类似于 #Dopex 的期权交易协议,但重点关注 Perps 期权。

交易者可以以高达 10 倍的无限杠杆交易多空期权,类似于做多或者做空加密资产。

Panoptic 利用 Uniswap V3 LP 为期权买家和卖家提供流动性。

通过这样做,Panoptic 赚取佣金,并可以同时与 Panoptic 池中的资产(用于 Uni V3 上的 LP)的借贷者共享。

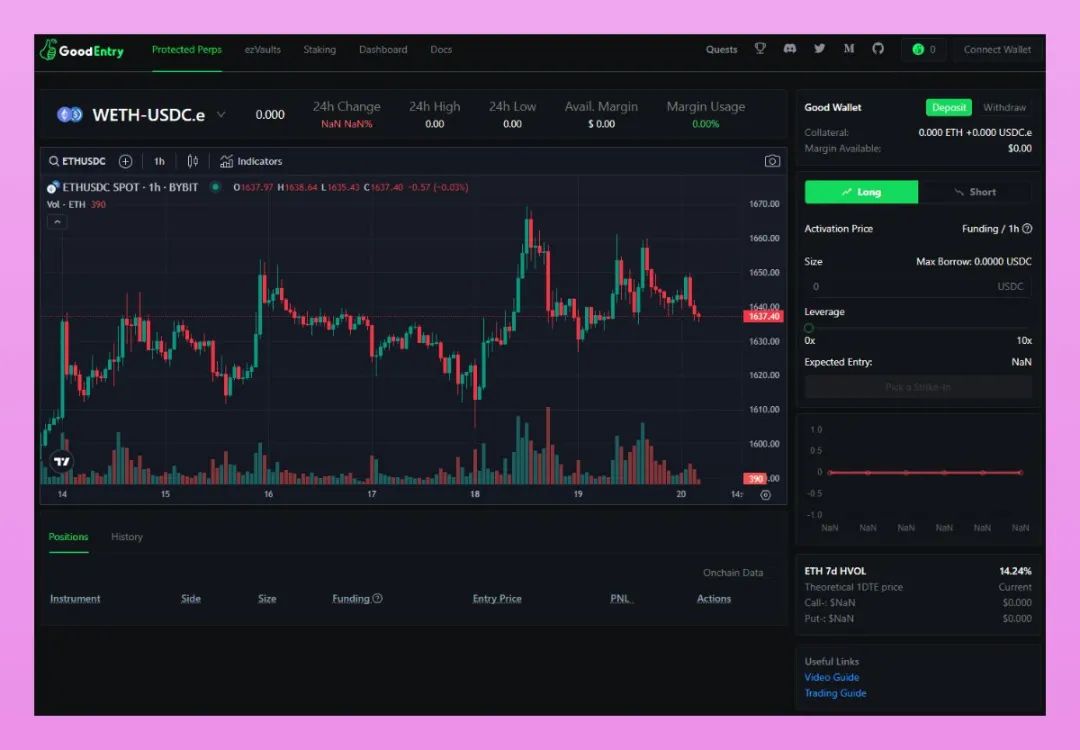

@goodentrylabs

Good Entry 是一种头寸保护产品,旨在保护交易者在重大或人为的市场波动期间免遭清算。

它提供 10 倍杠杆,基于 Uniswap V3 构建,利用了类似于期权的机制。

当用户在ezVault上存款时,协议将其LP在Uniswap上进行最优化分配。

ezVault 的有限合伙人充当期权卖方,而交易者则在某些入场点(行权价)点充当期权买方。

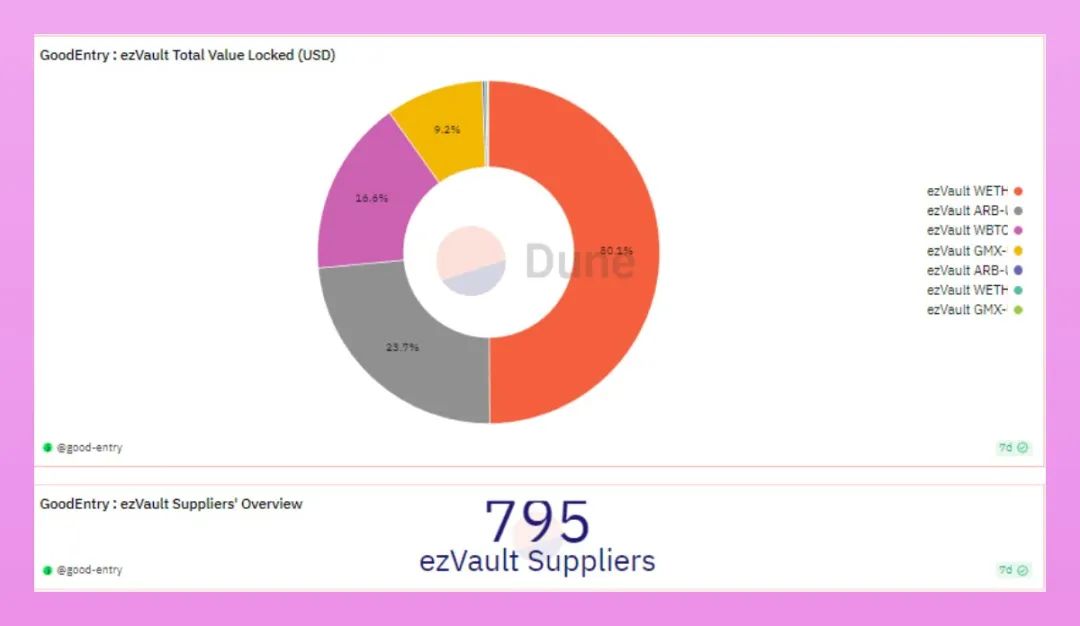

在短短 3 个月内,ezVault 取得了以下成绩:

- 795 家 Supplies

- 130 万美元 TVL

- 4 个主要金库($WETH、$WBTC、$ARB、$GMX)

04个人感受

在不断发展的 DeFi 市场中,不同的组成部分开始不断产生创新。在这些发展与创新中,LPDfi 正在成为一个可能塑造未来热门叙事的潜在参与者。

LPDfi 项目使用期权来解决无常损失并简化 CLAMM 的 LP 工作,但是普通 DeFi 用户在使用期权交易或永续合约保护等最终产品时,仍然面临重重挑战。

这可能会阻碍LPDfi的可持续发展趋势,可能会比LSDfi走得更艰难。

LPDfi 具有简化用户体验、提高资本效率并加速新兴协议的潜力。尽管目前还有一些挑战,但随着 DeFi 社区的发展,解决方案将会出现,最终对 LPDfi 模型进行改进,并加强其在金融领域的地位。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

21M Insurance 与 Cobo 达成合作,引入机构级 MPC 托管保障其比特币寿险安全与合规

双方此次合作将首先覆盖 21M 比特币计价终身寿险产品资产托管,后续视业务发展,逐步延伸至保单代币化资产管理及借贷协议的资金托管等场景。全球首批加密原生保险机构21M Insurance (以下简称2

-

借假修真:一个 Web3 Builder 的自我复盘

借假修真:一个 Web3 Builder 的自我复盘作者:@0xWilsonWu我终于抽时间歇了口气。过去几天,我仔细梳理了资产和计划,后台私信和评论区涌来无数问题,有人关心Honeypot的进展,有人追问行情,但更多人是好奇:“你这四年年到底经历了什

-

兰迪研究:近五年涉虚拟货币刑事案件审判白皮书

在所有公开案件中,湖南省涉案数量最多,其次为河南省,再次为浙江省,福建省和广东省紧随其后。自2013年以来,围绕着比特币等虚拟货币交易、投资衍生的多种风险,我国出台了一系列监管政策。在愈趋严厉的监管政

-

Digital Shield 硬件钱包:CertiK 审计加持,筑牢数字资产自托管安全防线

Digital Shield 硬件钱包:CertiK 审计加持,筑牢数字资产自托管安全防线在硬件钱包安全事件频发、用户对资产自托管安全需求日益高涨的行业背景下,香港宇恒网络科技有限公司旗下品牌 Digital Shield 凭借核心硬件钱包产品及服务体系,于 2025 年 7 月中旬通过全

-

给 Solana 生态建设者的代币启动指南

如果你无法维持炒作,世界上最好的产品也无济于事。撰文:TM编译:AididiaoJP,Foresight News在这篇文章中,我将免费分享所有关于加密货币项目启动的经验。我已经厌倦了「启动平台」对真

-

一文读懂 IP 资本市场:City Protocol 与 Mocaverse 的“IP 微策略”如何让 IP 进入现金流时代?

MOCASTR 的意义,不在当下价格,而在它第一次让 NFT 拥有了自己的“财库策略”。一、Web3 的新拐点:从叙事到资产管理如果说2021 年的 Web3 关键词是“创新”,2022 年是“投机”

-

波场 TRON 行业周报:“鹰式降息”未能扭转风险市场疲态,WLFI 领投的 RWA 协议 Falcon 如何链接 Defi 流动性与传统金融

波场 TRON 行业周报:“鹰式降息”未能扭转风险市场疲态,WLFI 领投的 RWA 协议 Falcon 如何链接 Defi 流动性与传统金融一.前瞻 1. 宏观层面总结以及未来预测 上周,美国宏观经济在政策与信心层面出现显著波动。消费者信心指数降至近半年低点,就业预期走弱,显示内需动能依然受抑。与此同时,政府关门已持续近一个月,拖累部分经

-

28 亿净利难掩 mNAV 危机:Strategy 的纳斯达克 100 指数保卫战

28 亿净利难掩 mNAV 危机:Strategy 的纳斯达克 100 指数保卫战原文作者:Eric,Foresight News美国当地时间 30 日盘后,比特币 DAT 第一股 Strategy 公布了第三季度财报。财报显示,Strategy 第三季度营收为 39 亿美元,净利

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Aster

Aster Pepe

Pepe Zerobase

Zerobase 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 大零币

大零币 莱特币

莱特币 ZEN

ZEN OKB

OKB FIL

FIL DYDX

DYDX ICP

ICP LPT

LPT AR

AR MINA

MINA EOS

EOS CAKE

CAKE