复盘Q1投融资:牛市进入中前期,DePIN和GameFi备受瞩目

原创 |

作者 | 夫如何

2024 年第一季度,牛市已开启。

宏观层面,美联储继续保持维稳利率的态度,但多位美联储官员透露今年具备降息的可能性,市场对于降息预期拉满;美 SEC 在年初批准比特币现货 ETF,市场经历短暂调整后,比特币价格成功创历史新高,最高触及 73777 USDT, 2024 年Q1的加密总市值最高触及 2.9 万亿;但美 SEC 对于以太坊现货 ETF 的判断标准尚不明确,为 5 月最终批准时间埋下伏笔。

从加密市场内部来看,Meme 币板块或成现阶段加密市场最大赢家,以 Solana 为首的公链借势 Meme 币的传播属性,生态交易量和新增交易地址不断突破新高,Meme 币诞生也从偶然流派转为以募资流派,更是创造 Meme 币 BOME 三天上币安的神话;作为上轮牛市的发动机,以太坊生态在本季度表现不太突出,虽然坎昆升级热度颇高,但加密市场似乎并不“买账”。

综合因素影响下,一级市场表现颇为亮眼,Q1的投融资从数量上以回归上轮牛市的巅峰水平,但从金额角度来看,机构依旧采用精品打造路线。

回看 Q4 一级市场投融资活动,发现:

● 加密市场融资情况走好,比照上轮周期,当前处于牛市前中期;

● Q4 融资数量为 411 笔,已披露融资总金额为 22.76 亿美元;

● DePIN 和 GameFi 成本季度热门融资板块;

● 单笔获投金额最大为 1 亿美元( EigenLayer )。

注:根据各个项目的业务类型、服务对象、商业模式等维度将 Q1 披露融资(实际 close 时间往往早于消息宣发)的所有项目划进 5 大赛道:基础设施、应用、技术服务商、金融服务商和其他服务商。每个赛道下又分为不同的子板块包括 GameFi、DeFi、NFT、支付、钱包、DAO、Layer 1、跨链以及其他等。

加密市场融资情况持续走好,环比上轮周期,目前正处于牛市中前期

上季度报告中核心观点为大周期拐点已现,本季度的融资表现也佐证了此前观点,同时下图所示,红框中为上一轮周期的大致范围,现阶段为 2023 年 9 月至今,现阶段环比上一轮周期的融资走势来看,月融资数量已达上轮周期高点,按照时间段划分,目前正处于牛市前中期。

此观点以一级融资市场牛熊周期规律为依据:融资项目偏好于牛市阶段披露融资信息,故具备判断现阶段加密市场所处周期的参考性。

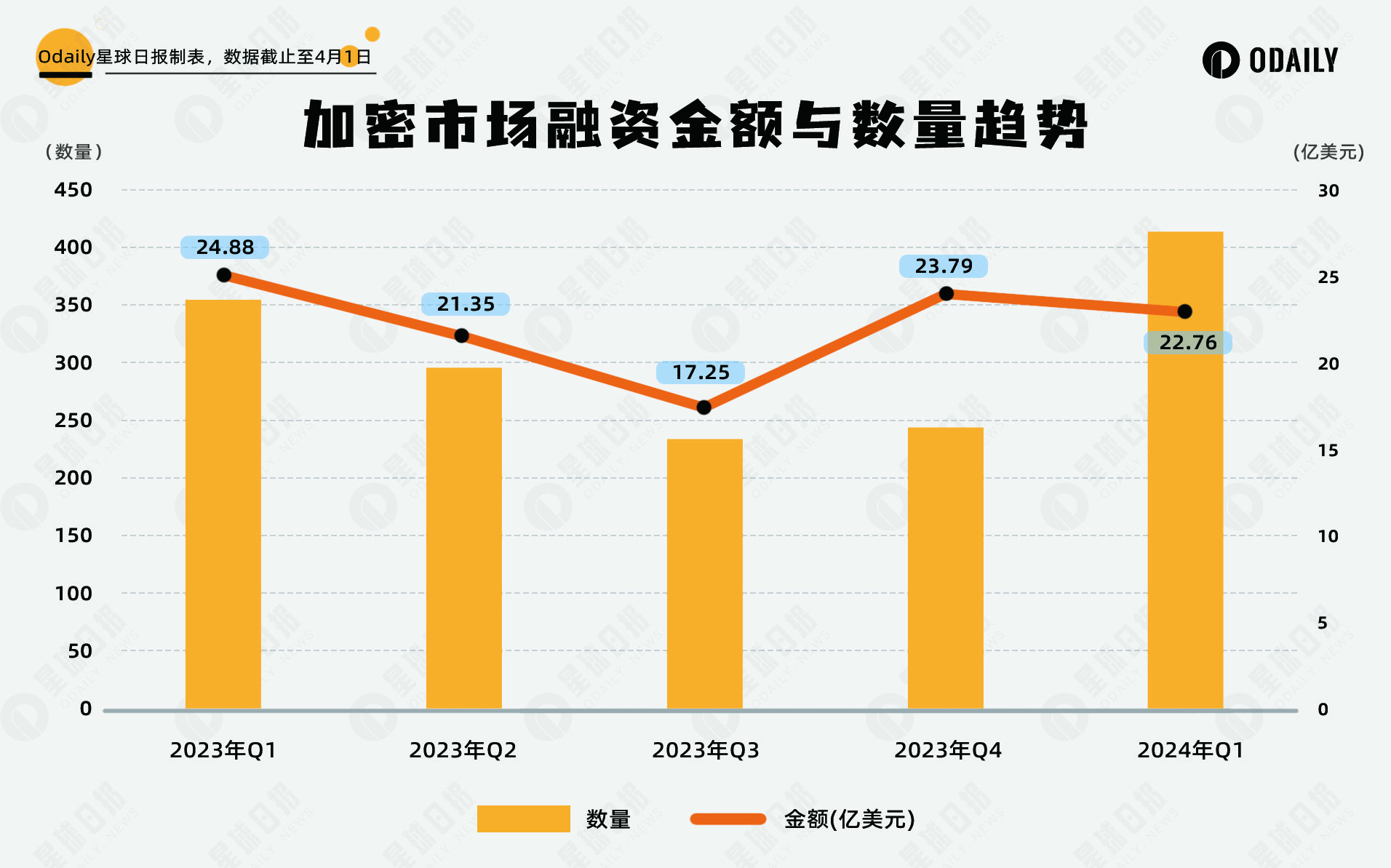

从 2023 年 1 季度到 2023 年 3 季度,全球加密市场融资事件及融资金额总体成下降趋势(不含基金募资及并购),但 2023 年Q4将整体趋势改变, 2024 年Q1更是延续上季度的走势,在融资数量上不断升高,标志着一级市场融资概况正强势发展。

Q4 融资数量为 411 笔,已披露总金额为 22.76 亿美元

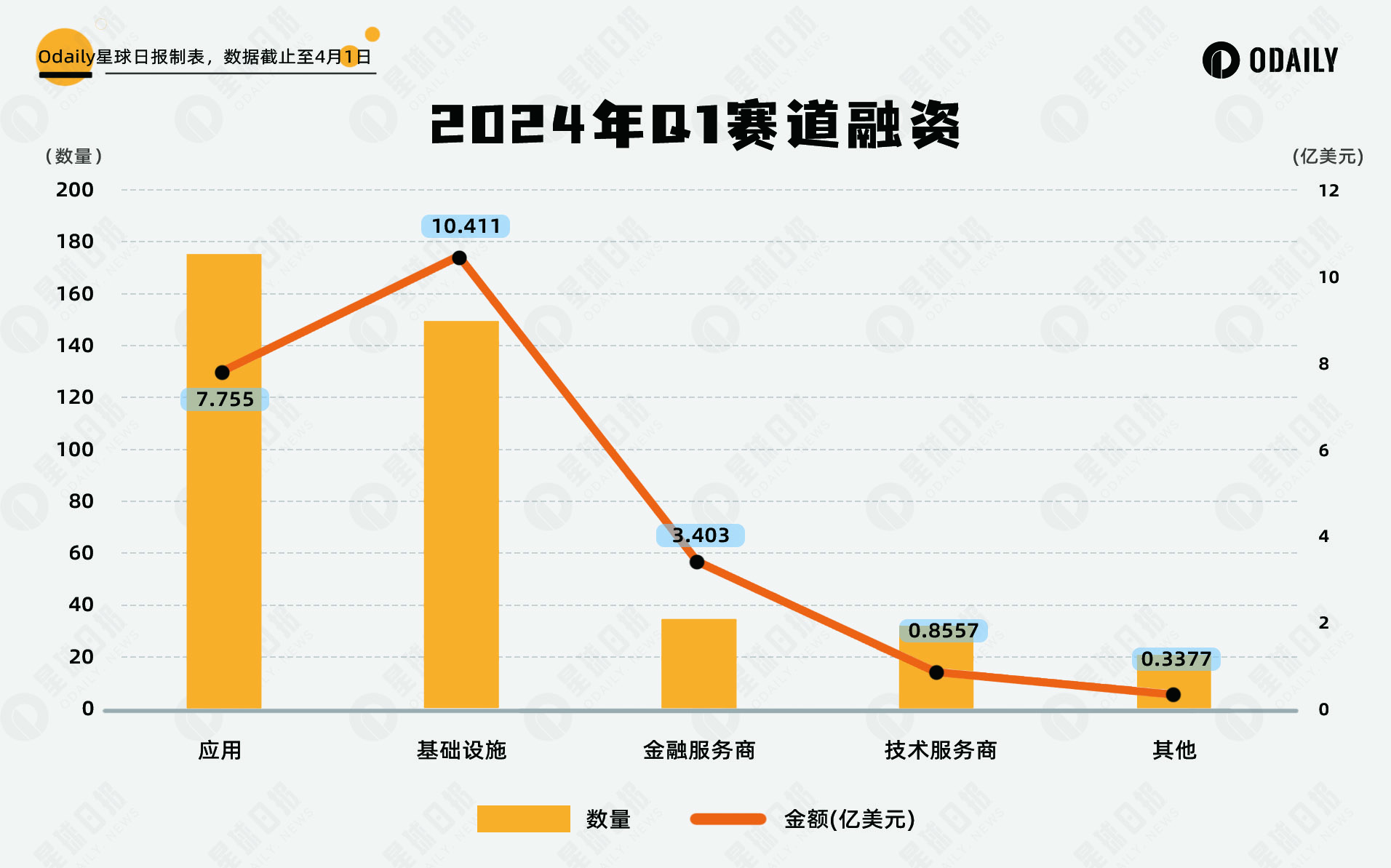

据 不完全统计, 2024 年 1 月至 3 月全球加密市场共发生 411 起投融资事件(不含基金募资及并购),已披露总金额为 22.76 亿美元,分布在基础设施、技术服务商、金融服务商、应用和其他服务商赛道,其中基础设施赛道获得的融资金额最多,约为 10.41 亿美元;应用赛道融资笔数最多,为 174 笔。

从上图来看,各赛道融资金额基本和上季度持平,但融资数量来看,有了较大提升,代表更多项目选择在此阶段接触融资并披露融资相关信息。其中基础设施和应用依旧是机构投资最重要的板块,相关赛道项目融资数量大幅上升。

DePIN 和 GameFi 成本季度热门融资板块

据 不完全统计,Q4 细分赛道中融资事件集中在底层设施、DeFi 和 GameFi,占据总融资事件近乎一半比重,其中底层设施赛道为 75 笔,DeFi 赛道为 67 笔,CeFi 赛道为 48 笔。

从子赛道融资数量分布来看,投资风向趋于热门板块,RWA 和再质押所属的 DeFi 板块、DePIN 所属的底层设施板块以及 GameFi 板块受到机构追捧。

Q1投融资从数量和金额两个角度来看,底层设施和上季度一样成为本轮周期的热门板块,DePIN 作为沟通Web2和Web3的重要桥梁,机构对其投资使加密世界正逐步与传统世界接轨,有助于大规模采用的进程。

其次 DeFi 赛道,虽然融资金额相比排名前列的板块有所减少,但 RWA 和再质押成为资本下注的主要领域,随着全球最大的资管公司贝莱德推出代币化资金,使 RWA 项目的底层资产多了一个选项。

此外,GameFi 赛道的融资消息也很活跃,共有 48 笔,位列第三。GameFi 在去年有过短暂的热度,但目前尚未出现破圈项目,本季度资本进场 GameFi 或将开启新一轮热度,每周推出的链游周报或能提供新 Alpha。

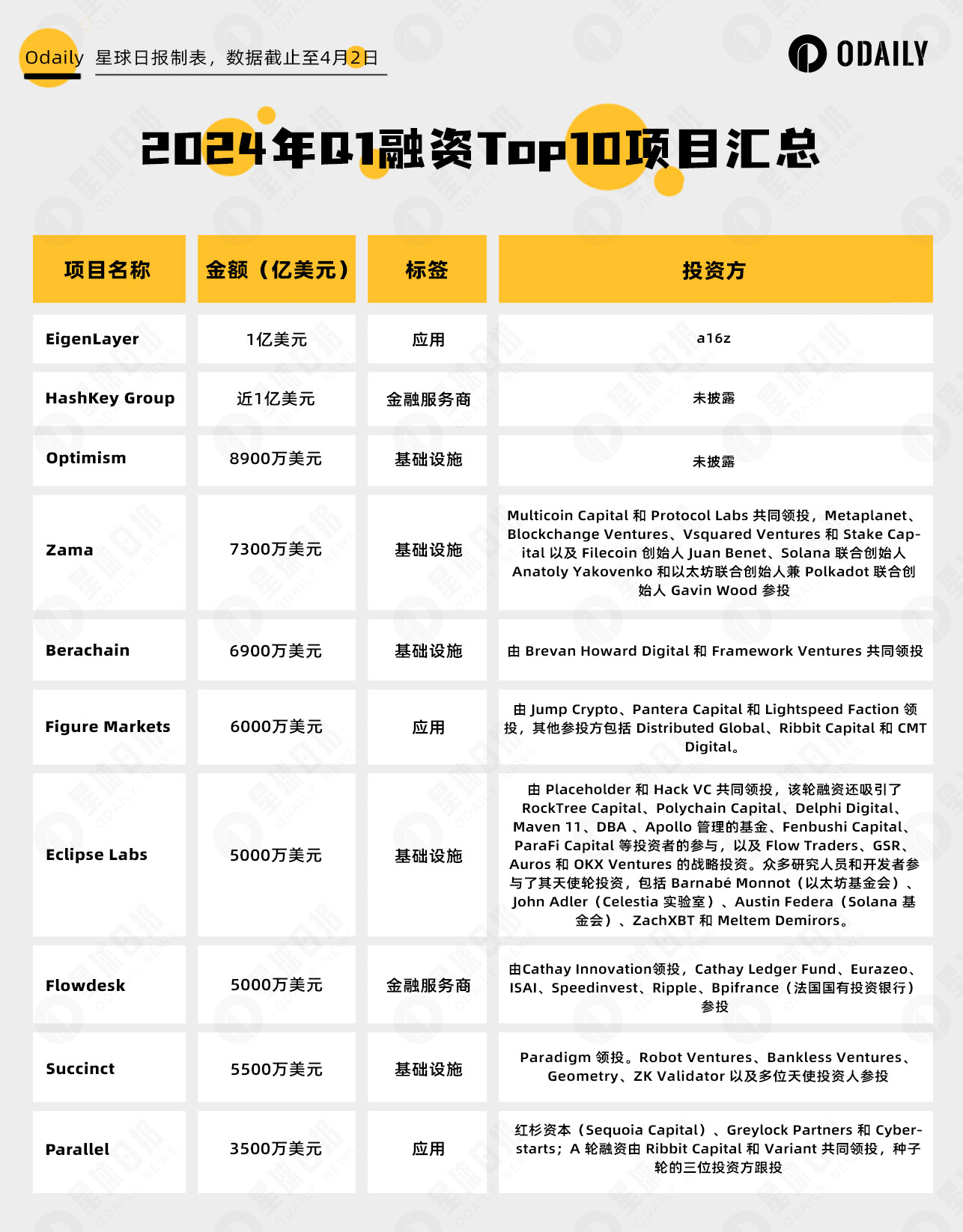

单笔获投金额最大为 EigenLayer 的 1 亿美元

EigenLayer 是一个在以太坊上的再质押协议,允许用户将他们的 $ETH 重新质押在共识层,以此增强网络的安全性,并可扩展到其他应用。

HashKey Group 是亚洲一家数字资产金融服务集团,为数字资产和区块链生态系统的机构、家族办公室、基金和专业投资者提供新的投资机会和解决方案。

Optimism 是一种利用 Optimistic Rollup 技术的以太坊 Layer 2 。降低成本和交易时间,同时保留了以太坊的安全性。

Zama 是一家密码学公司,开发开源的同态加密工具。它的同态加密技术允许在不需要解密的情况下处理数据,用于在公共区块链上创建只有授权用户才能查看交易和状态的隐私智能合约。

Berachain 是一个基于 DeFi 的 EVM 兼容 L1,构建在 Cosmos SDK 之上,由流动性共识证明提供支持。

Figure Markets 将传统金融的流动性与去中心化资产控制相结合。 Figure Markets 为投资者提供各种区块链原生资产,包括加密货币、股票和另类投资。 Figure Markets 将推出一个新的去中心化托管加密货币交易所和区块链原生安全市场,其中包含多方计算 (MPC) 技术。

Eclipse 是一个与多个第一层区块链兼容的可定制 Rollup 提供程序,它允许开发者部署由 Solana 操作系统支持的自主 Rollup,并可选择链用于安全或数据存储。

Flowdesk 总部位于法国和新加坡,是一家加密金融服务公司,致力于构建交易基础设施,为 Web3用户提供做市服务。

Succinct 正在开发一个去中心化的验证者网络,通过加密事实来确保区块链应用和基础设施的安全,而不是依赖信任。该平台简化了证明供应链,为使用零知识证明的 Rollup 和其他应用提供了高效且可靠的证明生成服务。

Parallel 是一款基于 ETH 链的集换式科幻性 NFT 集换式卡牌(TCG)游戏,玩家可以通过购买和收集卡牌,灵活使用不同的卡牌去组合符合规则的套牌进行游戏获得奖励。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

传统企业家如何看懂加密基金?

加密基金代表的不是投机,而是“新一代资产管理策略的机会窗口”。撰文:邵嘉碘阅前须知:本文系基于国际法域视角,并不针对和适用中国内地法律环境。今年来,我越来越频繁地听到传统企业家问一句话:「加密市场我不

-

3.62 亿美元去哪了?Hyperliquid 反击 FUD,一场对账背后的去中心化路线之争

3.62 亿美元去哪了?Hyperliquid 反击 FUD,一场对账背后的去中心化路线之争原文标题:《Hyperliquid 亲自下场对账,完美公关背后是对竞争对手的底层围剿》 原文作者:angelilu,Foresight News2025 年 12 月 20 日,一篇发布在 blog.

-

2026 年的 Agentic Alpha:飞轮效应的开始

2026 年的 Agentic Alpha:飞轮效应的开始作者:Theoriq 联合创始人兼 CEO Ron Bodkin(@RonBodkin)加密货币的未来是 AI,AI 的未来是加密货币。 主网上线并完成 TGE 后,我首先要感谢我们的社区在整个历程中

-

Bitget 每日早报(12月24日)| Bitmine 再次购入逾 2 亿美元 ETH;美国第三季度实际 GDP 年化季率初值录得 4.3%;加密货币全网多单爆仓 2 亿美元

Bitget 每日早报(12月24日)| Bitmine 再次购入逾 2 亿美元 ETH;美国第三季度实际 GDP 年化季率初值录得 4.3%;加密货币全网多单爆仓 2 亿美元今日前瞻 1、Bitmine过去24小时再次购入67,886枚ETH,价值逾2亿美元。 2、俄罗斯央行发布加密货币市场监管概念草案,拟允许合格与非合格投资者在规定下投资加密资产。非合格投资者经测试后每

-

Bitget 每日早报:Bitmine再次购入逾2亿美元ETH,美国第三季度实际GDP年化季率初值录得4.3%

加密货币全网多单爆仓2亿美元。作者:Bitget今日前瞻1、Bitmine过去24小时再次购入67,886枚ETH,价值逾2亿美元。2、俄罗斯央行发布加密货币市场监管概念草案,拟允许合格与非合格投资者

-

AI 时代:当「人狗之差」缩为「人人之差」

AI 越聪明,人类作用越小,人和人的差距越小。撰文:0xTodd没想到上个帖子还勾起了大家的讨论欲,其实我们本质上在聊的是同一件事,只不过大家对数值的描述略有不同。大家都听过一句话,人和人的差距,有时

-

监管、腐败与去中心化自治组织:比特币研究的惊人发现

监管、腐败与去中心化自治组织:比特币研究的惊人发现作者 | Andrew Isaak, Baris Istipliler, Suleika Bort, Michael Woywode 编译 | 李若瑶 来源 | Organization Scienc

-

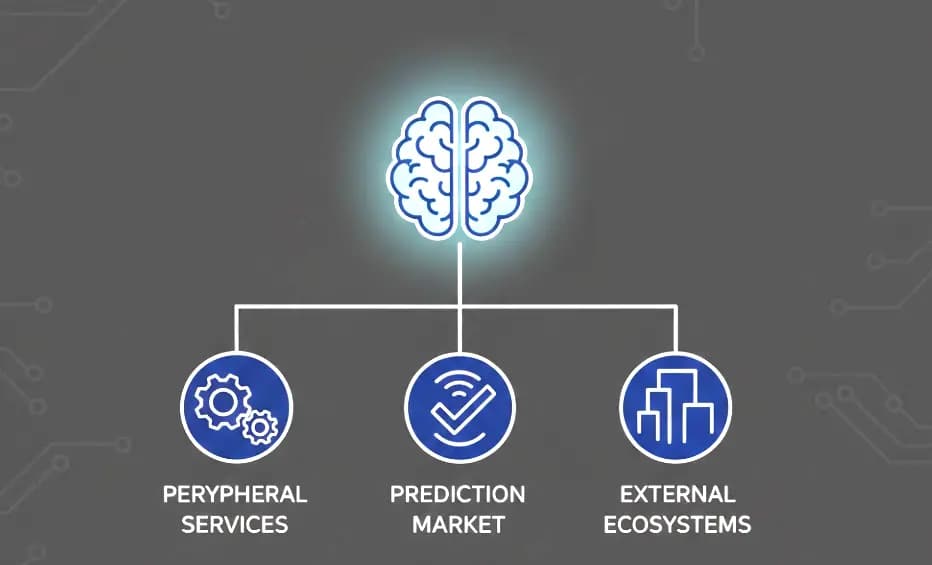

2026 预测市场周边服务生态机会在哪

2026 预测市场周边服务生态机会在哪自《华人预测市场应向何方探索》一文后,预测市场在全球登堂入室,真正进入主流视野。参考比特币和稳定币,加密产品在取得 PMF 后会被市场认定为新赛道,得到持续资金注入。 得益于预测市场天然的平台垄断效应

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG