一文了解LSD 高阶玩法及其本质

ETH Staking 奖励是相对平等的,那么那些高收益的 LSD 项目是怎么回事?有一句名言:如果你不知道收益从哪来,那你就是收益来源。

从 Frax/Yearn 的LSD 到杠杆 Staking 再到 re-staking, 本文将为你抽丝剥茧,一眼看穿 这些 LSD 高阶玩法的本质。

Subscribe

协议资产激励

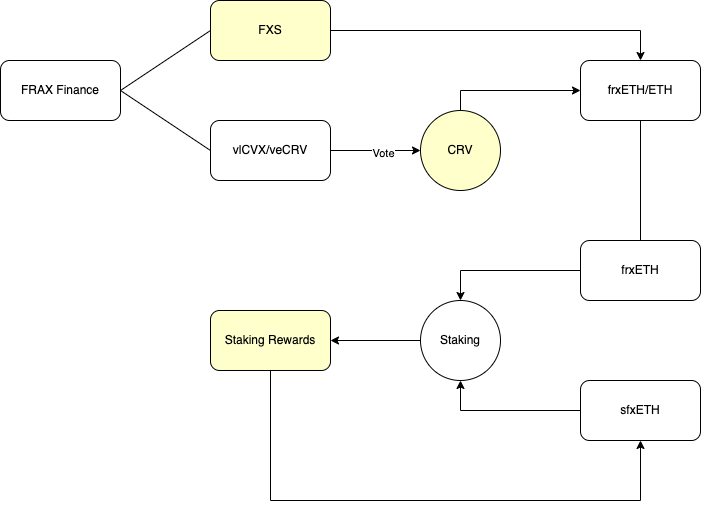

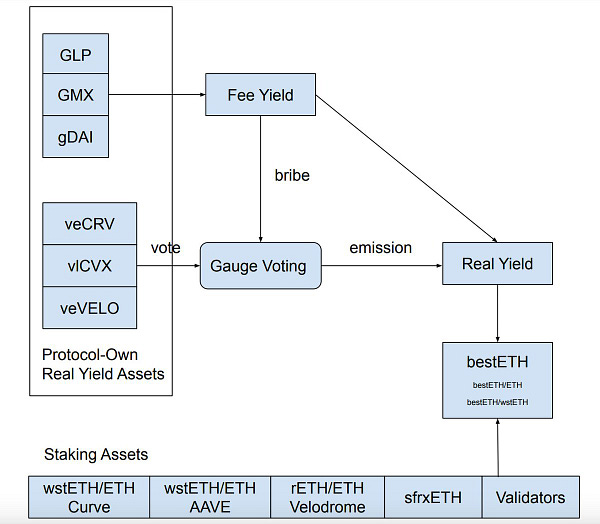

首先,我们用一张图来分析Frax/ frxETH 的收益分配体系,用黄色标注出收益来源:

- FXS 代币激励,就是 Frax Finance 的权益直接激励给 frxETH Pool

- Frax 控制的 vlCVX/veCRV 投票间接让 CRV/CVX 激励给 frxETH Pool

- ETH 的 Staking 激励

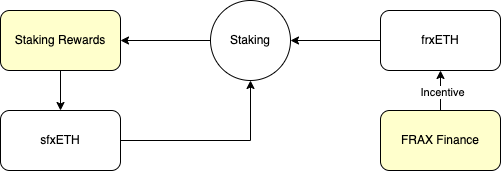

1/2 无论是直接还是间接,本质上都是 Frax Finance 出的激励,无非是形式和包装不同。所以我们将此图简化一下,就非常明了,收益来源和分配就是:

- Frax Finance 协议资产/协议收入激励了 frxETH

- frxETH/sfrxETH 两者的 Staking 收益全部给了 sfrxETH

sfrxETH 吃“两份” Staking 收益,APR 自然就高了

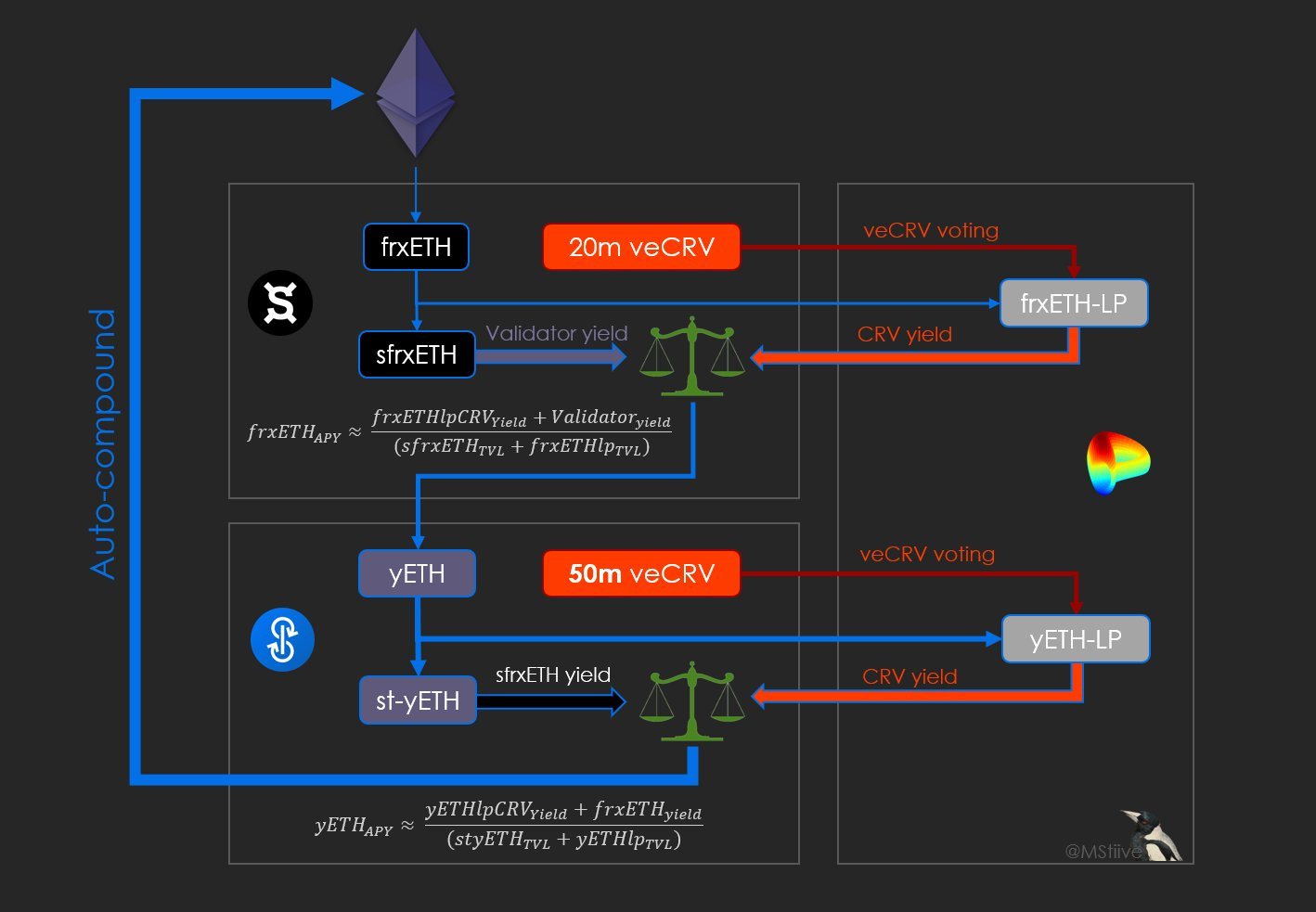

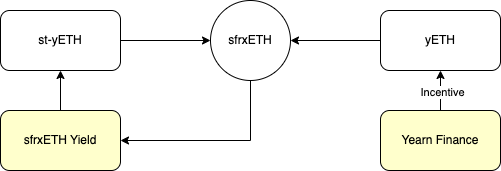

同理我们按此分析一下 Yearn 近期预计出品的 yETH:

也把他简化一下,一眼就看出收益来源和分配就是:

- Yearn Finance 协议资产激励流动性从而间接激励了 yETH

- yETH/st-yETH 两者的 sfrxETH 收益全部给了 st-yETH

不过需要注意的是,这里所谓的 “协议资产” 并非仅是 Yearn 的国库所有的,可能还包括 Yearn 从 yCRV 产品那里挪过来的投票权

是的,frxETH/st-yETH 超额收益来源都是协议资产在直接或间接的补贴!

诶,这么看下去岂不是无限套娃了?但

- 协议资产是有机会成本的,比如 vlCVX/ veCRV 本身是可以拿来赚取贿赂收益

- 协议如果不是空气币,就要赋能,比如收入抽成,达到一定规模后补贴和抽成接近后,那么超额收益便不复存在了

那这么做的意义在哪里?因为预期 LSD 在上海升级后将会迎来爆发,参照下方推文,LSD 是做大了也有护城河的,那么趁此扩大规模抢到门票,到时候便有可观的收益

超额收益有可持续性吗?质押资产/协议资产上升无疑会稀释超额收益,若协议资产由于价格等原因相对ETH在上升的话,那么将会延长这一过程,反之亦然,也就是说这个模式具有明显的反身性。因此这种模式虽然本质是补贴,但是精巧复杂的包装也是有必要的,通过更精彩的叙事可以提升协议资产的价值,从而推动正向螺旋。

简化来看的话,收益来源就是协议资产和标的资产两侧,那么两端的资产类别其实也是可以更多样化?bestLSD 这个项目(名字挺土狗)就自称协议资产端和标的资产端放开来打,协议资产从 GMX/GLP 搞到 CRV/CVX/Velo,标的资产从 AMM LP 搞到杠杠Staking ,总而言之是在两端合力推高收益。 虽然这个玩意儿看上去有点野,不过这也提醒了我们,目前除了持有 CRV/CVX 的协议,持有任何其他生息资产的协议其实也都可以参与角逐,这块的门槛其实很低,将来可能会很卷。So it’s another use case for GLP and gDAI, gud!

虽然这个玩意儿看上去有点野,不过这也提醒了我们,目前除了持有 CRV/CVX 的协议,持有任何其他生息资产的协议其实也都可以参与角逐,这块的门槛其实很低,将来可能会很卷。So it’s another use case for GLP and gDAI, gud!

息差套利

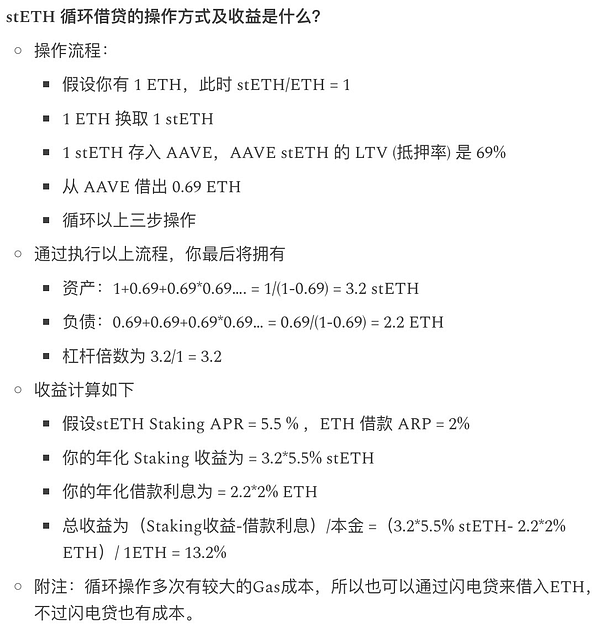

至于通过借贷协议做杠杆staking增大收益,参见下方推文,本质上就是息差套利。虽然看上去存款方有点吃亏被套利,但借款方也承担了额外的LSD协议风险和流动性风险。借贷协议充当了将质押利率传导到原生资产上的通道。

再打一份工

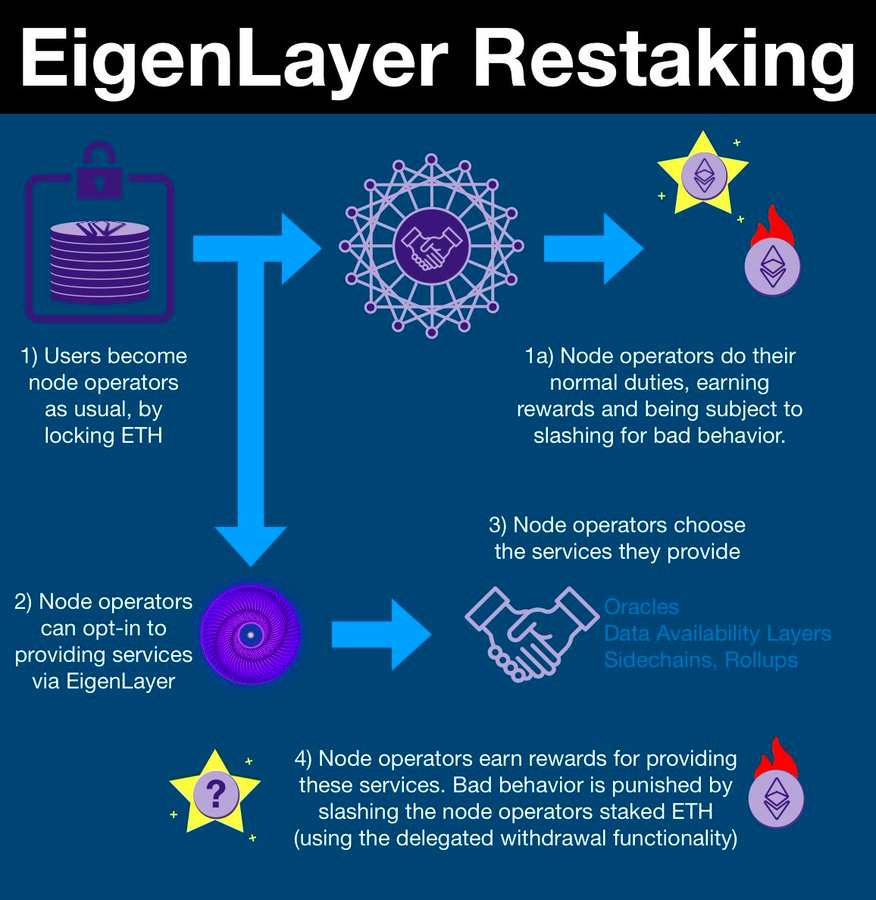

Re-staking,所谓第三方借用ETH主网安全性,不专业的但简单的形容就是:

- 网络、应用需要运作需要节点之类的保证安全

- 节点之类的作恶需要付出代价,才能保证安全

- 那么就先让他交保证金,作恶就罚没

- 保证金也要资本效率,ETH Staking是主要生息方式,那就用相关资产保证

- Staking 资产的进出、罚没等管理,需要人来执行吧,这就是 re-staking

- 你给第三方做节点,再打一份工,第三方自然给你工资才干吧

综上所述,协议资产激励、息差套利以及再打一份工是三种超额收益来源,必须强调的是,复杂的玩法会带来更多的风险,所以有必要评估超额收益是否能够覆盖增加的风险,毕竟无论是什么收益来源,最后都可能成为科学家的收益来源。

LSD 本来涉及到和 Validators 这种线下实体的交互,是相对来说比较“重”的工作,但上面几种高阶玩法,通过包装 LSD 资产来运作,转化成了相对比较“轻”的工作,这里的门槛也显然会比传统 LSD 更低,花样自然也会更多,值得持续观察,所以关注妙蛙种子@NintendoDoomed谢谢喵,持续为你解析 LSD 喵。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

以太坊的身份困局:是加密货币,还是比特币的影子?

以太坊的身份困局:是加密货币,还是比特币的影子?原文作者:AJC 原文编译:Luffy,Foresight News在所有主流加密货币资产中,以太坊引发的争论最为激烈。比特币作为主流加密货币的地位已被广泛认可,而以太坊的定位却始终悬而未决。在一部分

-

Hyperliquid 为何赚得比 Coinbase 少?

Hyperliquid 为何赚得比 Coinbase 少?原文标题:Hyperliquid at the Crossroads: Robinhood or Nasdaq Economics原文作者:@shaundadevens编译:Peggy,BlockBe

-

从 AI 到 Labubu,从黄金到加密货币:全球投机泡沫为何无处不在?

我们正处在「非理性繁荣」中吗?撰文:Brad Stone,彭博社编译:Saoirse,Foresight News在引发大萧条的「黑色星期一」股市崩盘前两个月,马萨诸塞州一位名叫罗杰・巴布森(Roge

-

火币成长学院|加密市场宏观研报:美联储降息、日本央行加息与圣诞假期叠加下的流动性再定价

当前加密市场所经历的回调,更接近于一次由全球流动性路径变化所触发的阶段性再定价,而非趋势性行情的简单反转。摘要近期加密市场的波动并非孤立行情,而是由三重宏观因素在时间维度上叠加所引发的结构性调整。首先

-

纽约时报:川普拥抱加密背后,那些没有公开的事

一系列突破行业边界的加密货币企业登陆股市,在吸引投资者入局的同时,也助推市场风险持续高企。撰文:David Yaffe-Bellany 与 Eric Lipton,纽约时报编译:Chopper,For

-

获利 58 万美金后,我再次重仓 $100 万做空 ETH

"做空 ETH 是一种简单且有效的策略。"整理 & 编译:深潮TechFlow播客源:Taiki Maeda原标题:Why I’m Shorting $1M of ETH (Again)播出日期:20

-

BitMart 推出“0滑点跟单”机制:全额补贴滑点价差,追求极致用户体验

BitMart 推出“0滑点跟单”机制:全额补贴滑点价差,追求极致用户体验2025年12月17日 – 全球领先的数字资产交易平台 BitMart 近日正式宣布,重磅推出“0滑点跟单”保护机制。该功能旨在彻底解决困扰跟单用户的“滑点损耗”痛点,通过平台全额补贴价差的方式,确保

-

比特币矿工为何集体转向AI?背后原因惊人

比特币矿工为何集体转向AI?背后原因惊人本文由Tiger Research撰写,探讨了比特币的价格暴跌迫使矿工转变其商业模式。 要点总结收入不稳定和比特币挖矿成本不断上涨使得加密矿企核心业务不稳定。因此,加密矿企转型,利用现有矿场将数据中心

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG